前回、最も厳しい基準として、サラリーマンを続けていたら稼げたはずの金額を保有することを当座の目標にしようと考え、必要資金を算出しました。

60歳までの現役世代は40%程度もの黒字率であり、生涯年収が3億円を超える大企業・大卒タイプの40歳時点での安心FIRE資産は、1.8億円にも登ることがわかりました。

とは言え、投資を前提とするならば、この金額で初めて安心してFIREができるというのは余りにも大げさな数字である様に思えました。

そこで今回は、投資を前提として、サラリーマンと同等の生活水準を維持するのに必要な資金を求めてみました。

投資の3タイプ

一口に投資と言っても様々な手法がありますし、ライフステージによって取れるリスクも変わると考えられますので、期待リターンを元に3タイプの場合について検討します。

① 高リスク型(期待リターン年率10%、税引き後8%)

例えばS&P500の過去50年の平均リターンは10.2%です。

もちろん、今後もこの好調が続く保証は何処にもありませんし、基本的には経済成長に従い、成長速度は遅くなるものと考えられます。とは言え、他にも例えばナスダック100は過去10年の平均リターンが22.65%とより好調ですし、SPXL(S&P500ブル3倍)などのよりリスクの高い資産を一部組み合わせることで、将来的にも年率10%が得られる可能性は十分にあると考えています。

② 中リスク型(期待リターン年率5%、税引き後4%)

基本的にはS&P500の様な高リターンな資産で運用しつつも、将来的なリターンを半分程度の5%と見積もった場合です。

もしくは、資産の半分をS&P500の様な高リターンな資産で年率10%で運用し、半分を現金や日本国債などで運用したケースと考えても同じです。

または、今後リターンが少し減り、インフレ率が上昇することを見込んだ場合だと考えてもいいかも知れません。やや保守的、かつかなり現実的な運用方法だと言えるように思えます。

② 低リスク型(期待リターン年率3%、税引き後2%)

米国長期国債ETF(VGLT)や増配株ETF(VIG)、トータル債券市場ETF(BND)などで分配金目当ての運用をしたケースです。過去10年の平均分配金は、VGLTが2.82%、VIGが2.21%、BNDが2.82%です。ちなみにS&P500でも1.84%なので結構いい方です。

配当は米国所得税が10%取られ、日本の税金と合計で30%と不利ですが、定期収入が得られることや、暴落時にも配当が得られることによる安心感が魅力的です。ただ債権は長期金利と強い逆相関の値動きをすることから、長期金利が低下しそう(景気の先行き見込みが悪そう)なタイミングを見計らって購入する必要があります。

なお、高配当ETF(SPYD)が配当が高く5年平均で4.57%ですが、この様な高配当株は株価自体が低迷する傾向が見られるため、除外して考えています。

サラリーマン並みの生活費を稼ぐのに必要な元手

企業規模や学歴ごとに異なる生涯年収の手取りから、生涯貯蓄分(黒字分)を引き、働いている39年間(22~60歳)の平均の年間生活費を求めました。

次に、この金額をそれぞれの利回りの投資で稼ぐ場合に必要な資金を求め、余力として生活費5年分を足したものを「安心投資FIRE額」として求めました。

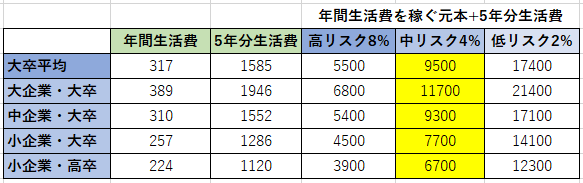

タイプ別・安心投資FIRE額(生活費を稼ぐ投資元本+5年分生活費)

年間生活費は企業や学歴のタイプ別に224~389万円でした。これを稼ぐのに必要な資金+余力資金の合計は、中リスク投資の場合で6,700~11,700万円でした。

これは39年間の平均の生活費ですが、最も生活費が掛かるのが50~54歳でしたので、この時の生活費を稼ぐのに必要な資金を同様に求めました。

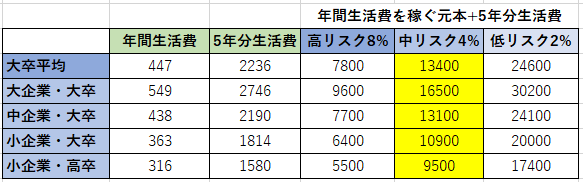

タイプ別・安心投資FIRE額・50-54歳の生活費基準(生活費を稼ぐ投資元本+5年分生活費)

生活費が316~549万円と跳ね上がります。教育資金なんでしょうか、金遣いが随分荒いですね・・。これを稼ぐのに必要な資金+余力資金の合計は、中リスク投資の場合で9,500~16,500万円でした。

この計算の面白いところは、FIREする年齢が全く関係ないところです。退職年齢も全く関係ありませんので、長生きによって老後資金が枯渇してしまう長生きリスクもありません。

また、年間の生活費は家庭によって大きく違うでしょうから、自分の年間生活費に合わせた資産規模であれば問題ないという事になりますので、特段サラリーマンの生涯年収を意識する必要もないものと考えられます。

一方で、サラリーマンが購入することが多い不動産は計算外なので、賃貸費用を含めてこの生活費の中でやりくりするか、さもなくばこれ以外に不動産を購入する資金を用意するか、相続でもするかを検討する必要があります。

結局いくら必要なのか

ケースバイケースですが、Tochiの場合は夫婦で住宅費用を含めても年間400万もあれば充分(最低限なら200万でも・・)な感じなので、この生活水準を中リスクの投資で維持するために必要な資金は12,000万円(400÷0.04+400×5)だと分かります。

余裕を見て年間500万円として、15,000万円を当座の目標金額(500÷0.04+500×5)としたいと考えています。今後はこれに到達するまではハイリスク運用し、はみ出た分に関しては何らかの低リスクな運用に切り替え、将来的にはお金の心配をせずに、普通の暮らしができるようになることを目指します 😎

ところで、前回の計算では投資をしない場合、40歳で大企業・大卒並みの生活水準のFIREをするには18,100万円の資金が必要でしたが、投資をしても3,100万円減少しただけと案外大差ない結果となりました。これは生活費(年間389万円)を稼ぐだけなら11,700万円で済むのに対し、余裕を見て(年間500万円で)計算したことによるものです。

同水準で比べるのであれば、中リスク投資をした方が6,400万円も少なくて済みますし(35%減)、高リスク投資で考えれば11,300万円も少ない6,800万円で済む(62%減)ことになります。この分を労働で貯めるのはそれこそ至難の業なので、投資が如何に凄まじいのかが伺えます。

・

・・

・・・但し、投資で生き残った場合に限ったお話ですが。 💀 死屍累々!

=21.11.2追記=

生活費と利回りに応じた必要資金の早見表を作りました。

コメント