“S&P500 one year performance” (*2023/1/5)

2022年はインフレ対策の引き締めにより、S&P500とナスダック100が2008年のリーマンショック以来の大幅安と苦戦を強いられました。

インフレはピークアウトした感がありますが、利上げは引き続き行うと予想されていることから、今年も少なくとも前半はかなり厳しい年になるものと考えられます。

・・それにしても含み損が酷すぎます。

もう株価なんて見たくない!(笑)

2022年の投資結果

米株・米株自動売買

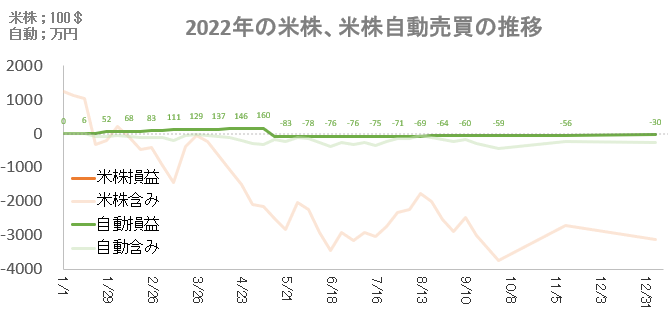

米株、S&P500 CFD自動売買の損益推移が以下です。数字の単位は万円(米株は100$)です(年末に確認を怠り、2023/1/5の週までの結果になります)。

FX:2021年に撤退済み

S&P500 CFD:-30万円(MT4 EAによる自動売買)

(S&P500 CFD含み損益:-248万円)

米株確定損益:0円

(米株含み損益:-4,135万円*)

米株配当等:67.6万円*(*:12/30の1$=132.7円として計算)

米株現物ポートフォリオ

円グラフの赤枠:レバレッジ型ETF

QQQ(ナスダック100ETF):長期投資メイン

VOO(S&P500ETF):長期投資サブ(こまめに利確&買戻し)

TQQQ(ナスダック100ETFブル3倍):手動ループイフダン

FAS(金融ETFブル3倍):長期金利上昇ヘッジ

米株は配当でVOOを買い増しただけで、一度も利確がありませんでした。

コンスタントに生活費を稼ぐ予定だったCFDが設定変更のミスで余計な損切りが発生してマイナスになってしまいましたが、米株配当も加えると辛うじてプラスに!

だがしかし主にTQQQ(3倍ブルQQQ)の影響で含み損が過去最高の4,000万円オーバーと、辛うじて致命傷レベルです🤮

しかも今年はここからまだ下げるんでしょ?(弱気…)

いやーやっぱ確認しても何もいいことがないですね。見て損した!

IPO

今年のIPOはぼちぼちでした。今年で8年目。何とか続けていますが、IPOの時合も何だか悪いし、もー全然やる気が起きません。でも貴重なお小遣いにはまだ辛うじてなっている状態。

合計:+22.3万円

ブログアフィリエイト

ピークの1/10程度でしたが、一昨年とほぼ同じで、辛うじて維持費だけは稼げている感じです・・。更新頻度が激落ちで今後はもっと減る予感!!!

アフィリエイト収益:+3.9万円

合計

確定損益:+64万円

含み損益込み:-4,319万円

(*税・経費引前)

投資9年間で下から4番目の成績でフィニッシュです!そして含み損は過去最高!まー、大失敗で非常に反省の多い年でした・・。

2023年の投資目標?

平均で年間200万円くらい稼ぐことを目標としています。このくらいあれば生活費+税金などが払えるので、リタイア生活が維持できます。

実はS&P500の配当と米株CFDを組み合わせれば、今のような過剰なリスクを取らなくても100万円ちょいであれば稼げそうな感じです。

これだと200万円の目標には届きませんが、特定口座チートを使って非課税にすれば税金と社会保障費がほぼ消えるので、この程度の稼ぎでも悠々と生活が出来てしまいます。また、長期的にはS&P500のキャピタルゲインで平均で200万円くらいなら余裕で超えそうなものです。よって・・

反省:不必要なリスクを取りすぎた!

今年は株価が低迷していることもあり、後半からほとんど株価をチェックしませんでした。チェックを辞めてみると、上げても下げてもさほど気にならず、実は株価にもお金にも思っていたほど関心がないことが判明しました(笑)

日々の株価に一喜一憂。

去年までは完全にこうでしたが、これはきっとよく触れているものを重要だと過大評価する認知バイアスによるものに過ぎないのではないかと思うようになりました。実は株価がどうなろうと生活には何の影響もありません。

このあたりの矛盾は、投資スタイルや興味によって最適化させたほうが人生にプラスである様に思えます。自分の場合はインデックスの長期投資がメインなので、忘れない程度にたまーにチェックする位が丁度いい様です。ブログさんどないしょー(汗)

まだ作戦を練りきれてはいませんが、もし次に株価が戻したらTQQQなどの高リスク資産を全てS&P500に移し、20%以上下落したときにだけ一定比率をSPXLやTQQQに移すだけの気絶投資に切り替えようと考えています(まー、いつになるやら😭)。

サラバ、愛しきお金たちよ…😌

コメント

>もし次に株価が戻したらTQQQなどの高リスク資産を全てS&P500に移し、

戻れるタイミングでレバレッジはやめとけと注意してあげてたのにw

是非次回もお願いしまーす!

タイミング投資ができないクソ雑魚ナメクジなので、レバレッジは嵌め込みと言い続けてるだけですよ

見返したら、思ったより強めに警告してますね

> とおりすがり より:

> 2022年6月18日 8:17 AM

> レバレッジ投資は本来相場の肥やし(損してくれるありがたい人)でしょう。

> リーマン以降で儲かっていたのが壮大なはめ込みだと思っています。

> いまから、壮大なはめ込みの刈り取りが始まると考えています。

まあ、もしこのまま刈り取られたとしても完全に自業自得ですのでやむを得ませんね。

そして、今回は過去にない程の大きな含み損を抱えるという苦い新たな経験が出来ました。

個人的にはきっといつかは戻るだろうと楽観しているせいか今のところ特に何ともないのですが、だからといってまた無意味に過剰なリスクを取ってしまわない様に何とかこの苦い経験を今後に活かせればと思っています。

恐らく長年FXをやっていたせいでリスク感覚が狂っているんでしょうねー。

結果、投資家を気取っただけの単なる無職パチンカス野郎でした!

この点は、ひじょ~にザンネンです。

しばらく投資関連の更新が無かったのでエラいことになっているんだろうなぁとは思っていましたが予想通りでしたね。更新を催促してすみませんw

私も昨年はマイナス1000万円でしたのでドンマイです。しかし,上の方もおっしゃっていますがインデックスとは言えレバレッジ投信やETFは長期投資には向かないですねぇ。

>レバレッジ投信やETFは長期投資には向かないですねぇ。

ですかね(笑)

この失敗を次に活かせるよう、励みたいと思います!

記事にある、特定口座チートを使って非課税にすれば、って具体的にどんなテクニックですか?

非課税というのは正確な表現ではありませんが、特定口座の源泉徴収で(20%の所得税と住民税を)納税すれば確定申告に含めずに済むので、どれだけ特定口座の所得があろうが(確定申告に基づく住民税で算出される)社会保障費には影響がない(他に一定額以上の所得がなければ社会保障費が減額や免除される)ことを利用する方法です。ただし社会保険上の扶養が認められるかどうかは組合によってルールが異なるようです。

この方法にはデメリットもあり、確定申告をしないと譲渡所得の損益通算や3年間の損失繰越が不可能になるので、どちらが特かはケースバイケースになると考えられます。

説明ありがとうございます。

よく分かりました。