2021年の9月から海外口座のAxioryで本格的に始めた米株指数、S&P500の自動売買(MT4 EAによるループイフダン)ですが、年末までの4ヶ月で+137万円と大当たりでした!

ループイフダンは一定値幅で売買を繰り返す手法で、下落中でも値動きがあれば稼げる手法なので、リタイア後の生活費稼ぎにとても重宝しています(下図)。

ループイフダン(グリットトレード、トラリピなどとほぼ一緒)のイメージ図

https://www.grid-trading-systems.com/system/sengoku/

前回、3年分のデータでリスクとリターンの関係性について検討しました。

3年分ではバックテストのデータが足りず、細かい結果が確認できなかったため、今回は過去10年分のデータを使って再検証し、最適設定を調べてみました。

すると・・かなり予想外な結果が得られました!

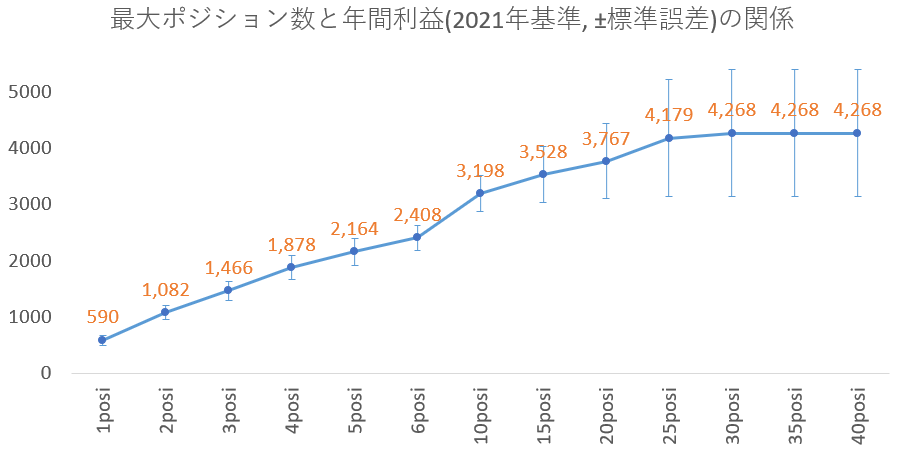

最大ポジション数と利益

前回は、最高価格を4,800$とし、48$値幅(現在価格の大体1%程度)でナンピン&利確、現物の1株相当(Axiory=0.02Lot)のループイフダンで、最大ポジション数を変動させて検証しました。

今回はDukascopyから入手した2012.1.1~2021.12.31の10年分のS&P500のデータを用いて検証しましたが、検証期間が長いので、最高価格はその年のS&P500の最高価格を用い、ナンピン&利確の値幅はこの1%として、年ごとに別々に検証しました。

1~40まで変化させた最大ポジション数による年間利益の平均は以下の通りです。

最大ポジション数が1では年間利益が590$で、ポジション数を増やすほど利益が伸びますが、25ポジション数以上では4,000$程度で殆ど利益の増加は見られませんでした。上下のヒゲは標準誤差(標準偏差÷ルート10)ですが、年ごとの誤差が大きく、特に最大ポジション数が多いところでより大きな誤差が見て取れます。これは、大きなドローダウンが滅多に来ないことを反映しています。

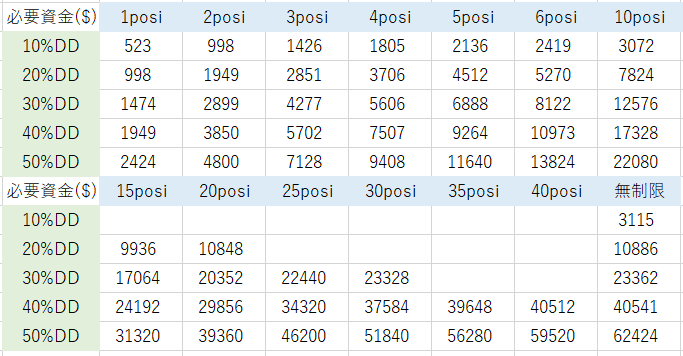

最大ポジション数と必要資金量

ループイフダンの運用で最も重要なのはリスクコントロール、つまりどの程度のドローダウンまで耐えられる設計をするかです。

最高価格を4,800$とし、48$値幅(現在価格の大体1%程度)でナンピン&利確、現物の1株相当(Axiory=0.02Lot)の場合、10~50%のドローダウン(DD)、及び最大ポジション数に応じた必要資金(=証拠金+含み損)は以下の通りです。

最高価格が4,800$(2021年)における必要資金量(単位=$)

これらのデータを元に、40%DDを想定した場合の利回り(%, 利益÷必要資金×100)を各年ごとに求めました。

線グラフと赤の数字が10年の平均利回りですが、平均で見ると最大ポジション数が少ないほうが高利回りになっています。驚いたことに、最大ポジション数が1の場合が最も利回りが高いという結果でした。

これは最大ポジション数を増やしても利益はそれほど増えないにも関わらず、必要資金量は大きく伸びる関係を反映したものと考えられます。一方で、コロナショックで35%DDした2020年は例外的に逆の傾向を示しています。

最適設定は?

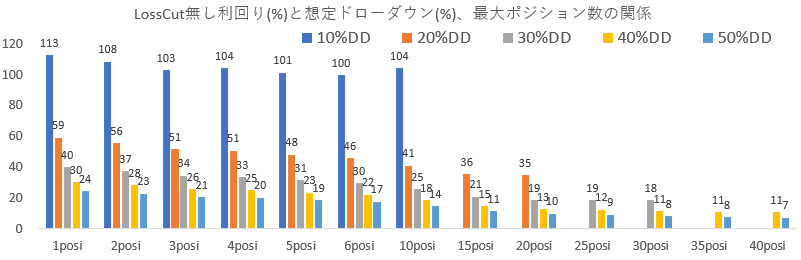

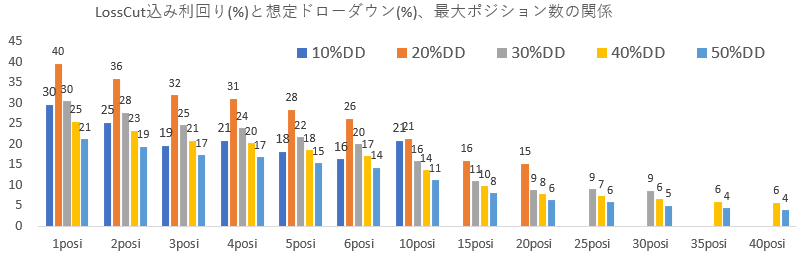

想定するDDを大きくすればロスカットされる頻度が減りますが、必要資金量が増えるので利回りが低下します。この関係性を調べるため、まずはロスカットされずに済んだ場合の利回りを確認してみます。

ロスカットされなかった場合の利回り(%)

10%DDの想定では必要資金量が少ないため、ロスカットされなければ年利100%を超える程の利益を得ることが出来るようです。一方で、ロスカットされない場合は想定DDを増やしても単に資金が無駄になるだけなので利回りが急激に減少します。

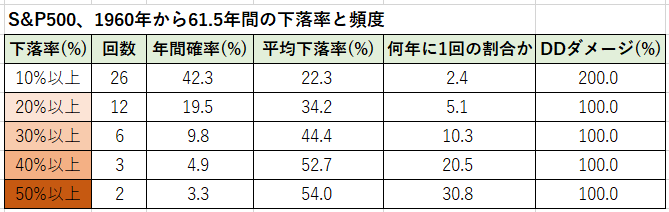

現実には想定DDが小さいとより高頻度でロスカットされます。この際の実利回りを調べるため、以下の様な過去60年間の暴落確率とDDの際の想定ダメージを用いて検証しました。

計算をシンプルにするため、想定DDを超えた場合は全ロスカットして(資金がゼロになると仮定)、再起動するという最悪の想定で利回りを求めました。全ロスカットしなければ、想定DDが大きいほどロスカットされるポジション割合が減るはずなので、やや大DD側に不利な結果になるものと考えられます。

ロスカット込みでの利回り(%)

想定DDが10%だとロスカット頻度が高く、またダメージも大きい(10%以上DDの平均DD率が22.3%と、平均して2回全ロスカットすることになるが、他は1回のみである)ため、却って利回りが低下するという結果でした。また、想定DD20%が最も高利回りで、それ以上大きくするとロスカット頻度が減るプラスよりも必要資金量が増えるマイナスの方の影響が大きく、利回りは低下する様です。

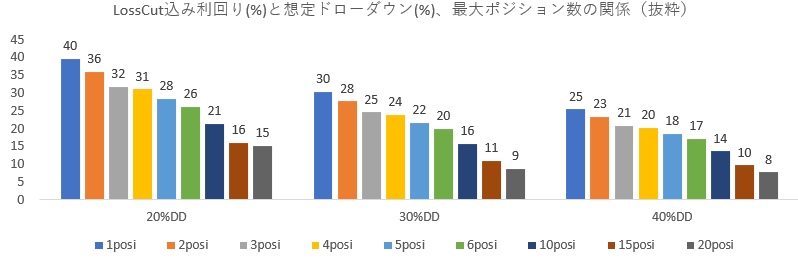

現実的な範囲である、想定DD20~40%、最大ポジション数1~20だけを抜き出して見てみます。

ロスカット込みでの利回り(%)、想定DDごとに抜粋

最大1ポジションで20%のDD迄を想定した資金量で運用すると、5.1年に1回全ロスカットされたとしても年間平均で40%もの利回りを得られるようです。最大ポジション数と想定DDは増やすほど安定しますが、利回りは大きく減少する顕著な傾向が確認できます・・。

以上を踏まえ、個人的には、

Axioryで0.02Lot(現物1株相当)、最高価格4,800$、48$値幅の場合、

高利回り用:20%のDD想定、最大1ポジ、必要資金量998$(LC込み利益399$)

生活費用:20%のDD想定、最大20ポジ、必要資金量10,848$(LC込み利益1,627$)

を組み合わせて運用し、ロスカット込みで年利15~40%程度を目指した運用を行いたいと考えています。

当然、高利回りの方が魅力的ですが、米株自動売買はリタイア後の生活費を稼ぐことが一番の目的なので、暴落時でもある程度は利益が得られる様に最大20ポジションでの運用を併用する予定です。Lot数は資金量や目標金額、実績に応じて調整します。

なお、2020年の様な大DDがある年は例外的に最大ポジション数が大きい方が高利回りなので、利上げと緩和縮小によるDDが見込まれる22~23年は最大ポジション数を10~20、想定DDは30~40%程度で運用する予定です。

<番外編>節税用の自動売買?

例えばサラリーマンであれば、経費引き後で20万円までの雑所得は確定申告する必要は無いようですし(非課税!)、無職は43万円の基礎控除枠がある(非課税!)ので、非課税枠の雑所得を毎年稼ぐという目的に、米株自動売買は最適な手法だと考えています。

税負担率はサラリーマンで50%、無職でも40%程度もありますので、この非課税枠を活用しない手はありません!

一方で、雑所得・総合課税は3年間の損失繰越ができないので、ロスカットで年間利益がマイナスになると極めて非効率であるため、利回りを犠牲にしてでもロスカットせずに、なるべくコンスタントに稼ぐ事が望ましいと考えられます。これらを踏まえ、節税用としては以下の設定を用いる予定です。

Axioryで0.02Lot(現物1株相当)、最高価格4,800$、48$値幅の場合、

節税用:40%のDD想定、最大20ポジ、必要資金量29,858$(LC無し利益3,767$)

40%DDのロスカットは21年に1回の割合。ロスカット無しで年利12.6%程度です。

利益は年ごとのボラティリティによって大きく変動しますが、目標金額に届いたら自動売買を停止すればいいですし、年末に適当な含み損のポジションをカットすることで利益を調整することも可能です。また、雑所得は経費が計上できるので、例えば自動売買用のノートパソコンを買うなどして調整することもできるので、非課税枠をピンポイントで狙った投資に最適です 😋

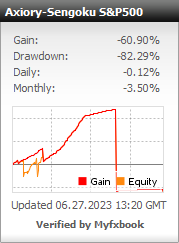

Tochiのトレード結果とポジション

現在、海外口座2つ(Axiory)、国内口座1つ(Oanda)、合計3つのS&P500の自動売買を走らせています。これらのトレード結果及び保有ポジションをリアルタイムで公開中です!

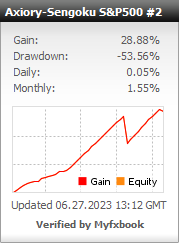

Axiory「千刻」S&P500 21/4/29~

Axiory S&P500 #2 22/2/17~

Oanda「千刻」S&P500 22/1/28~

*履歴とポジションはチャートの画像クリックで閲覧できます

*赤線が実現損益、オレンジ線が評価額です

>各EAの詳細設定はコチラ

海外FX、Axioryを選んだ理由

CFDのレバレッジが100倍と高く(FXは400倍)、レバレッジが低く抑えられている国内と比べると、同じリスクで運用した場合でも証拠金が大幅に少なくて済むことが最大のメリットです。相場急変時のロスカットで資金がマイナスにならないゼロカットシステムも地味にありがたいです(国内も見習って欲しい)。

Axioryは海外口座ですが、口座資金は円建てなのでドルへ交換する必要はありません。

MT4 EA「千刻」の入手と設定

ループイフダン(グリットトレード)にはEA「千刻」を使っています。

基本的にはFX用のEAですが、CFDやビットコインでも使用可能で口座数縛りなども一切無く、設定も自由自在なのでMT4を使うなら1つは持っていた方がいい素晴らしいEAだと思います。

(紹介者コードに「Y1Z5A9」と入力してご購入頂けた場合、特典として設定等の質問コメントに優先的に回答させていただきます。)

自由自在な分、裏を返せば設定が結構難しいです・・。

そこで、AxioryでS&P500を48$値幅(現在の最高値の1%程度)でナンピン&利確、0.02 lot(1株相当)、最大1ポジションでロングのみ、ロスカットなし

の場合のTochiの設定を公開します。AxioryのS&P500の場合、最小単位が0.1$なので1pip=0.1$となる点に注意が必要です。48$なら480(pips)と入力します。

==以下、AxioryにおけるEA「千刻」のS&P500設定==

xAuthKey=XXXX-XXXX-XXXX(*非公開)

xMagicNumber=1234(*他のEAと被らない数字を入力する)

xMagicNumberSub=5678(*他のEAと被らない数字を入力する)

xAllowSpread=-1

xSlippage=20

xTradeComment=

xFontColor=13882323

xBuyOpenMode=1

xBuyCloseMode=1

xBuyLots=0.02(*Axioryでは1株相当)

xBuyStepLots=0.0

xBuyMaxPrice=0.0

xBuyMinPrice=0.0

xBuyProfitTakePrice=0.0

xBuyLossCutPrice=0.0

xBuyIntervalPips=480(*Axioryでは48$値幅相当)

xBuyProfitPips=480(*Axioryでは48$値幅相当)

xBuyStoplossPips=0

xBuyOpenStopPips=10

xBuyCloseTrailStartPips=10

xBuyCloseTrailStepPips=10

xBuyAllowPosition=1(*最大ポジション数)

xBuySummarizeMode=0

xSellOpenMode=0

xSellCloseMode=0

xSellLots=0.02

xSellStepLots=0.0

xSellMaxPrice=150.0

xSellMinPrice=100.0

xSellProfitTakePrice=100.0

xSellLossCutPrice=160.0

xSellIntervalPips=10

xSellProfitPips=10

xSellStoplossPips=0

xSellOpenStopPips=10

xSellCloseTrailStartPips=10

xSellCloseTrailStepPips=10

xSellAllowPosition=100

xSellSummarizeMode=0

=====ここまで=====

大儲けの予感しかしない ٩(๑´0`๑)۶ ←*毎度の事

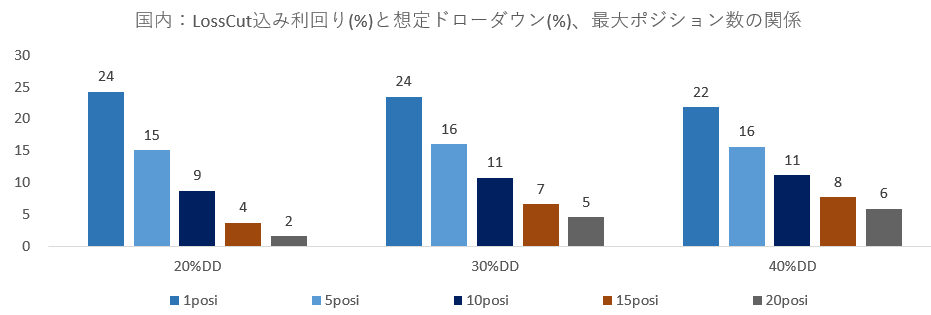

=22.31.1追記 国内口座の期待利回り=

国内口座(Oanda)は、レバレッジが10倍で資金効率が低い関係で、海外口座(Axiory、レバ100倍)とは最適設定が若干異なるようです。

最大ポジション数が少ない方が利回りが高いのは同じ傾向ですが、最大ポジション数が1よりも大きい場合、想定DDは20%よりも30%や40%の方が利回りが高い傾向でした。これは、全体的に利回りが低い(資金効率が悪い)分、全ロスカットによる影響がより顕著になるためだと考えられます。

国内口座:ロスカット込みでの利回り(%)、想定DDごとに抜粋

=22.3.19追記 値幅と利確頻度の関係性=

値幅はなるべく広い方が高利回りでした。

コメント

お世話になります。

千刻を購入しても、設定は教えていただけるのでしょうか

ほぼ素人なので、教えていただけるのでしたら購入してみようと思います

最低資金も教えてくださいませ。

よろしくお願いします

すみません、コメントを見落としておりました・・。

千刻は非常に高機能なので全ては把握しておりませんが、私の使っている設定の範囲であれば勿論説明させて頂きます。

まずは購入前に導入できそうか検討して頂いたほうが無難かもしれません。基本的に専用に使えるノートPCとネットがあれば環境は大丈夫です。

また、プログラミングなどは一切必要ありませんが、PCの設定などはある程度触り慣れている必要がある様に思えます。

必要資金は国内業者か海外業者か、どの程度のドローダウンに耐えられる資金で運用するかなどで大きく異なります。海外を使い、大ドローダウンを想定しない方が安く済みます(国内で大ドローダウンを想定すると高くなる)。

例えば、海外のAxioryで0.01Lot(Axioryの最小ロット、0.5株相当)単位で、2%値幅のループイフダン、最大ポジション数を5とした場合、

20%のドローダウンを耐えるのに必要な資金は2,016$(1ドル130円の場合は26.2万円)です。

同じ設定で50%のドローダウンを耐えるのに必要な資金は5,580$といった感じです。

・必要資金の詳細(海外:Axiory)

https://tochi-pechi.com/?p=20873

国内でも海外でも資金は日本円のままで問題ありません。

国内を使う方が業者の信頼性の点では遥かに安全ですが、同じポジションを持った時の証拠金が多い(=レバレッジが低い)のでその分必要資金が多くなります。

・必要資金の詳細(国内:Oanda)

https://tochi-pechi.com/?p=20172

千刻を使ったほうが便利なのは間違いありませんが、値幅を例えば2%程度と広くすれば約定頻度は平均して月に1~2回程度まで下がるので、例えばDMMのCFDなどでIFD注文を手動でやっても同様のことが出来るので、まずは手動でやってみるのもいいかもしれません。

なお、その際でもGM◯証券のCFDは避けたほうが無難です。

https://tochi-pechi.com/?p=13881

お世話になります

親切に教えて頂き感謝いたします。

とても参考になりました。色々勉強します。

有難うございました。