米株に投資したいけど個別株は難しそうなので複数銘柄がパッケージされていて安全性とパフォーマンスを両立できそうなETF(上場投資信託)をメインにしたい。でも300種類以上あるけど一体どれがいいの?

今回は最近「グロースからバリューへ」などとたまに聞くのでそれらのETF、及び中小銘柄のラッセル2000が絶好調なようなので大型・中型・小型株ETFがどの様な傾向を示すのかについて調べてみました。

グロース銘柄、バリュー銘柄の定義は例えば

・株価純資産倍率、株価収益率、株価売上高倍率の3つの要素によってバリュー株を定義

・3年間の1株当たり利益成長率、売上高成長率、モメンタム(12カ月間の株価変動)の3つの要素によってグロース株を定義

などと表記してありますが、よくわかりません(汗)

個人的な理解では

・グロースは成長株

・バリューは割安株

という様に考えております。これなら購入する株としては圧倒的にグロースがいいような気がしますが、グロースは例えばTSLAの様に売上に対して買われまくってバブル状態になっている可能性がある銘柄であることから何かのきっかけで大暴落する可能性があり、逆にバリューは売上の割に買われていないことで注目を集めれば買われる、もしくは下落に強い可能性があることから、少なくとも定義上はどちらが有利とは一概に言えないようです。

グロース・バリュー、大中小銘柄ETFとS&P500、QQQの比較

大型・中型・小型株のETF、及びそれぞれのバリュー銘柄ETF、グロース銘柄ETFを米国を代表する大型企業から成るS&P500のETF(VOO)、及び特に近年成長が著しいハイテク中心のナスダック100(QQQ)と比較します(21.1.2現在)。

純資産はラッセル2000(VTWO)、S&P500バリュー(VOOV)が小さいですが、他はどれも大きく、人気のETFです。経費率はどれも安め。配当はバリュー銘柄がグロース銘柄よりも数倍高い傾向があり、小型よりも中・大型株の方が高いです。

では肝心の値動きはどうでしょうか?

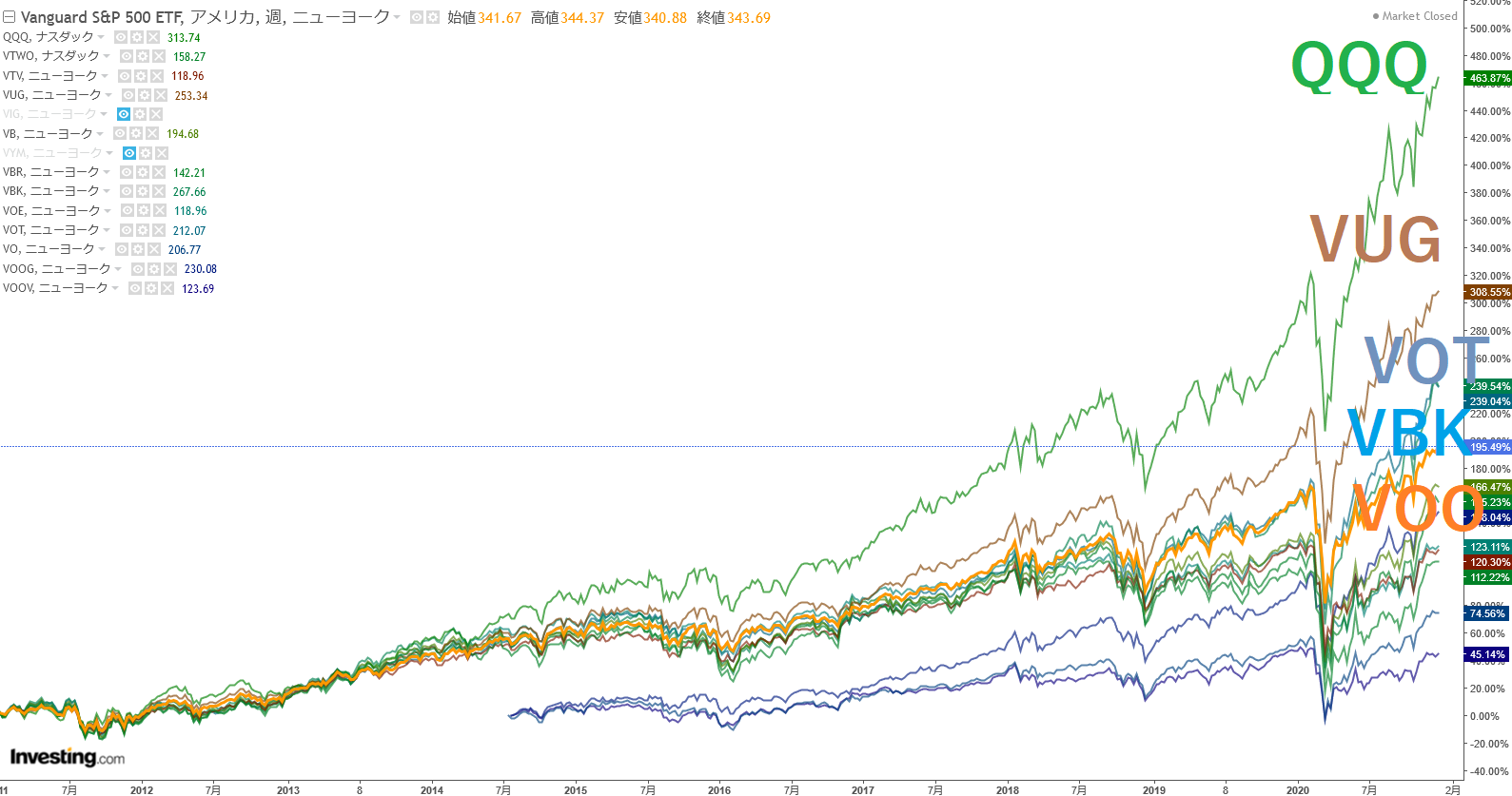

過去10年の値動き(2011年~)

過去10年で見るとハイテク(QQQ)が圧倒的に強く、大型グロース(VUG)、中型グロース(VOT)、小型グロース(VBK)が続きます。大型S&P500(VOO)は丁度真ん中くらい。バリューは全く冴えません。この傾向は過去5年でも同様です。

一方、ごく最近では全く異なるトレンドになっております。

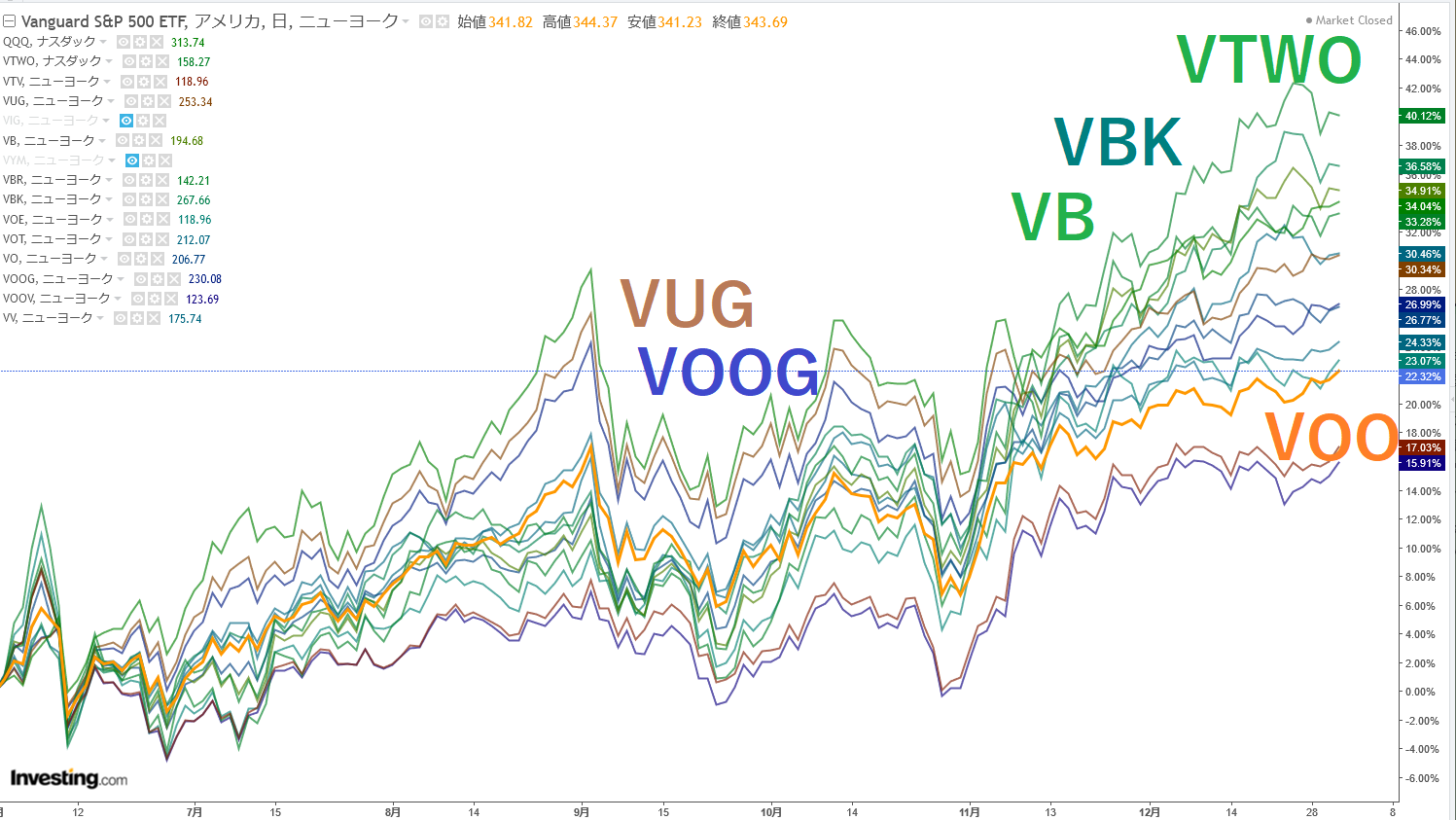

2020年6月以降

何とラッセル2000(VTWO)が急成長。誤差範囲で小型グロース(VBK)、小型(VB)が続きます。大型グロース(VUG)、大型S&P500グロース(VOOG)が真ん中くらい、大型S&P500(VOO)は最下位近辺と全く様相が異なります。

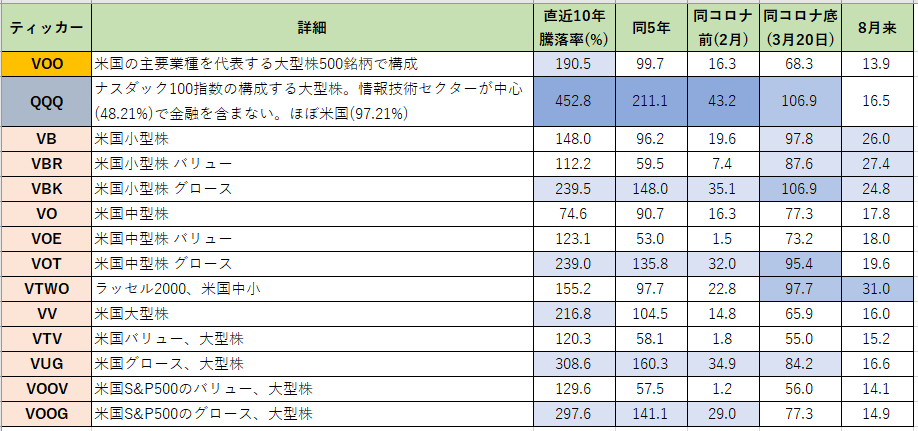

騰落率のまとめです。

騰落率一覧

10年の騰落率、5年の騰落率、コロナ前から見るとハイテク(QQQ)が圧倒的ですが、コロナの底からの上昇ではハイテク(QQQ)と小型グロース(VBK)が同じくらい、これにラッセル2000(VTWO)や中型グロース(VOT)が続きます。

これが8月からの上昇率では逆転し、ラッセル2000(VTWO)が首位、小型バリュー(VBR)、小型(VB)が続き、小型株が急上昇するのに対し、大型の伸びが鈍化しているのが見て取れます。なお、グロースとバリューでの明らかな傾向は無いようです。

これは恐らく通常の状態では中々資金が流入しない小型株に対してまで金融・財政政策による金余り資金が流入していることを示しているものと考えられます。資金の流入はもちろん大型株にも発生しているものの、より上昇しやすい小型株への影響が顕著に現れていることを示した結果だと言えそうです。

よって、金融・財政政策が当面継続すると考えられる少なくとも2021年の中旬頃まで(金利政策は2023年まで維持とされているがイマイチ信用できない)は同様の傾向が続く可能性が高いように思えます。

なお、直近でラッセル2000(VTWO)の上昇率が小型株(VB)を上回っているのは、銘柄数を踏まえると小型株(VB)よりもラッセル2000(VTWO)の方がより小型の株を多く含むことの影響だと考えられます。

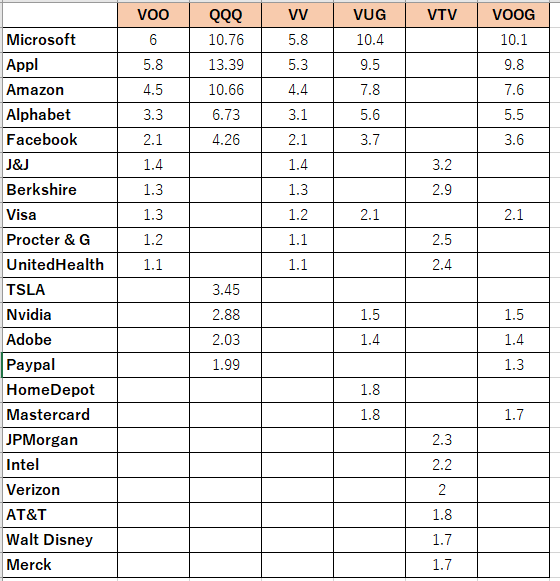

次に、(小型・中型株は見てもわからないので)大型株の組入れ銘柄を比較してみます。

組入れ銘柄の比較

各ETF、上位10銘柄のみの比率を見てみます(%)。

当然かも知れませんが、大型S&P500(VOO)と大型(VV)はほとんど同じ。ハイテク(QQQ)と大型グロース(VUG、VOOG)はかなり被っていることが分かります。

大型グロース(VUG)と大型バリュー(VTV)を足すと丁度大型(VV)になるような組入れ銘柄構成です。

*S&P500グロース(VUG)にTSLAが入っていないのが気になったのですが、参照したpdf資料が少し古かったようでHP上では2.4%組入れられておりました。

ref) https://www.vanguardjapan.co.jp/retail/investment-products/funds/detailview/etf/0967/equity/portfolio/us

まとめ

5年や10年の中長期で見ればハイテク(QQQ)や大型グロース(VUG)がダントツですが、ここ数ヶ月のごく短期では小型(VB、VTWO)の伸びが著しい傾向があることが分かりました。

一見するとS&P500(VOO)を買うくらいならS&P500グロース(VUG)を買ったほうが良さそうですが、そうするとハイテク(QQQ)と重複が多くなるので分散が悪くなる。しかし少なくとも今回見た範囲ではバリューの良さはさっぱりわからないので悩ましい所です。

う~ん、銘柄数が多くて経費も安いS&P500グロース(VUG)か、経費はかさむけど過去の成績が上回るハイテク(QQQ)か・・。うん、こうなるともう好みの問題ですかね (・∀・)

今の所興味のあるETF一覧

QQQ(ナスダック100ハイテク、米国97%)・・・メインにする

SMH(半導体、米国76%)・・・QQQの半分くらい?サブで

ICLN(バイデン銘柄のクリーンエネ、米国31%)・・・トリプルブルーになったら購入?

VUG(S&P500グロース、米国大型)・・・New、VOOの代打

VB(小型、米国)・・・New、しばらくはQQQと共にメインにする

握ってるETF

QQQ

VOO(S&P500、米国大型)・・・VUG(S&P500グロース)に変える?それとも不要?

VTI(小型を含む米国)・・・小型は(VB)で持つので要らない

さて、出来れば落ちた所で拾いたいところですが、一体いつになったら落ちるのでしょうか・・。決選投票(1/5)?バイデンさん就任(1/20)?

早く欲しいよ~ (TдT)!

コメント