米株に投資したいけど個別株は難しそうなので複数銘柄がパッケージされていて安全性の高そうなETFにしたい。だけど300種類以上あってどれにすればいいかさっぱりわからない!

そこで今回は有名所ETFの中から、

1)様々なセクターに分散投資が可能なもの

2)経費が安く、流動性が高いもの

3)長期的に値上がりが期待できるもの

という観点から米株トレードの軸としていくETFを選びたいと思います。この軸となる分散型ETFを個別株や専門性の高いETFと組み合わせるて運用することで、安定して高収益が目指せるような米株投資を目指したいと考えております。

銘柄数・経費・利回り・流動性(規模)

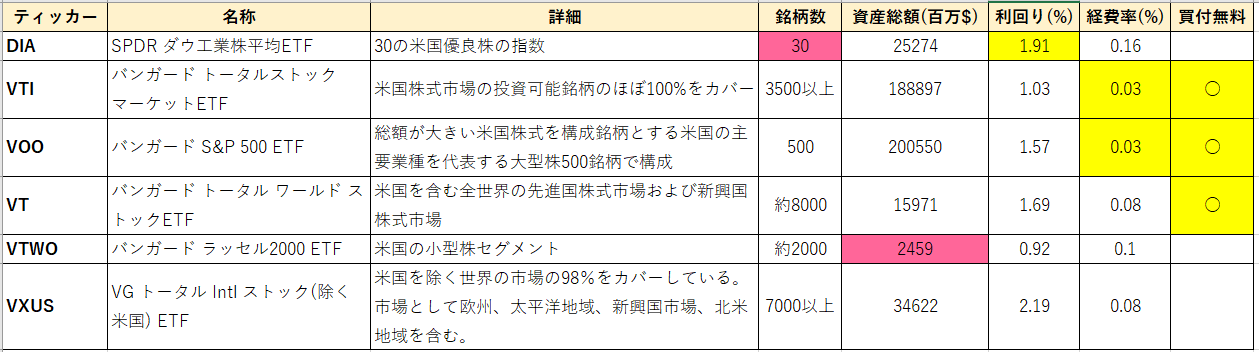

今回は以下の有名所の6つのETFを比べます(20.12.24現在)。

前回も超有名所のETFを比較検討してみましたが、高配当株ETF(SPYD)は価格が上昇しづらい傾向があったので除きました。ナスダック100に連動するETF(QQQ)は値上がり率が一番高かったのですが、ハイテク中心で偏りがあることから今回は除きました。

新たに追加したのは、全世界の株に投資可能なVT、米国中小企業指数ラッセル2000に連動するETF(VTWO)、米国以外の株をカバーするVXUSです。

銘柄数はダウETF(DIA)が30と少ないですが、他は数百~数千と非常に多くの銘柄に分散投資が可能です。

流動性の点ではラッセル2000(VTWO)がやや小規模ですが、他は十分です。(*iシェアーズのラッセル2000(IWM)は規模が20倍程ですが経費率が0.19%と高い)

利回りは似たりよったりですがDIAが一番いい様です。経費率はどれも低いのですが、中でもVTI、VOO、VTはSBI証券の買付手数料(最大22ドル)が無料なので最もお得です。

気になる値動きは?

経費や利回りも大切ですが、最も気になるのはやはり値動きです。どの様な特徴があるのかチャートで比べてみました。

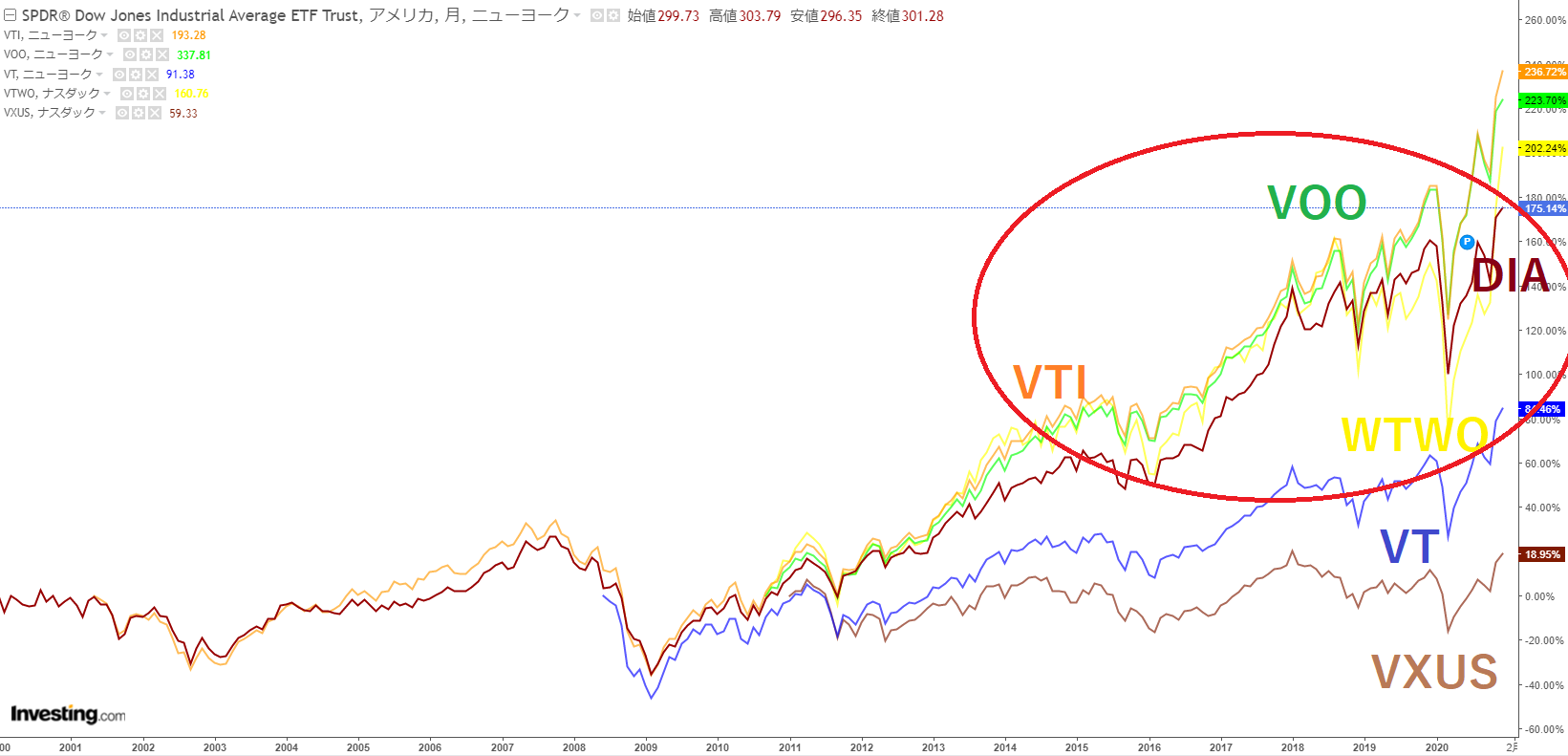

2000年以降の値動き(%)

長いスパンでみると米国ETFのVOO、VTI、DIA、WTWOのパフォーマンスが良く(赤丸)、米国以外を含むETFは相対的に低パフォーマンスだったことがわかります。では短期ではどうでしょうか?

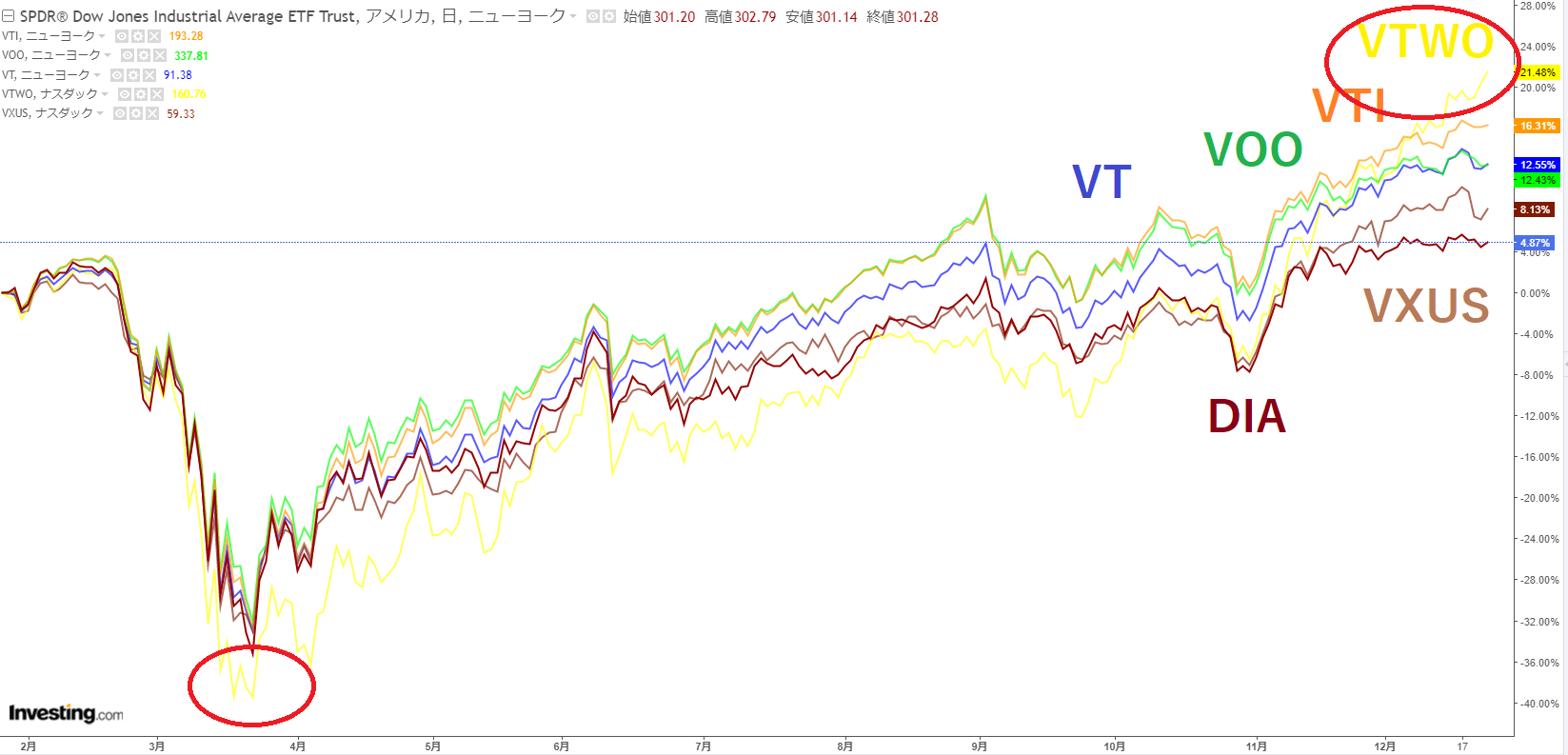

2020年コロナ前からの値動き

短期だと意外にもラッセル2000のVTWO(赤丸)が下落時に最も下げたものの、コロナ前から最も上げています。VTIが次に良く、VTとVOOはほぼ同じ傾向。ダウ(DIA)と米国以外(VXUS)の戻りが弱いのが見て取れます。米国の中小株が好調?この様に短期ではその時々の事情を反映した値動きになるようです。では長期で平均的に最もパフォーマンスが期待できるETFはどれなのでしょうか?

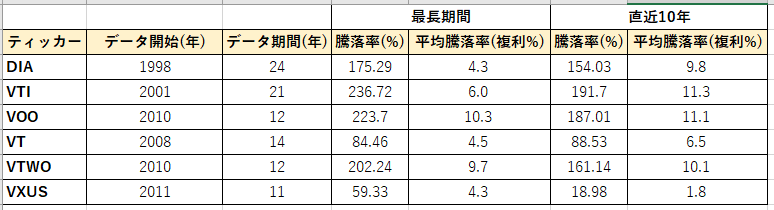

各ETF値動きまとめ

*平均騰落率に配当は含まない

データが得られた最長期間で比べるとVOOが一番平均騰落率がいいように見えますが、比べている期間が異なるので何とも言えません。比較可能な直近10年でみるとVTIが最も良く、VOOがほぼ同じで次点、ラッセル2000(VTWO)、ダウ(DIA)と続きます。米国以外を含むETFは何とも冴えません。やはり米経済が好調な内は米国内で分散するほうが好成績を期待できそうです。

栄枯盛衰が世の常であることを踏まえれば全世界に分散したほうが安全性が高い様な気がしますが、パフォーマンスは期待薄。だとすると米経済が好調な内はVOOやVTIで米国に分散し、崩れてきたらVTやVXUSで米国以外を少しづつ追加していく戦略が最も効率的に思えます。

VOOとVTIではVTIの方が銘柄数が7倍ほど多いですが、VOOでも500銘柄もあるので十分に思えますし、経費率も規模も差がないのどちらでも良さそうです。敢えて選ぶのであれば、VTIの方がこの10年の平均騰落率がVOOより0.2%高い一方で、直近の利回りが0.54%低いので長期的にはVOOでいいように思いました。但し直近ではVTIが強い。

次は組入銘柄とセクターをみて見ます。

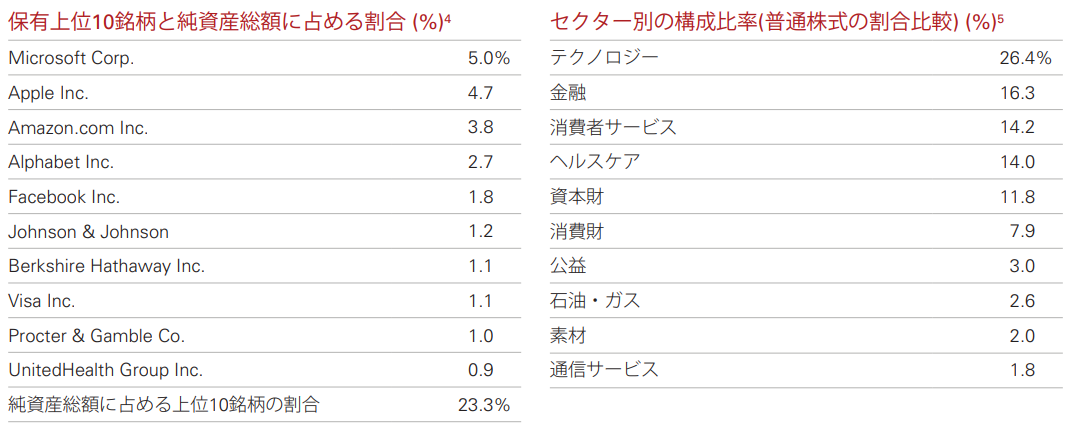

ダウ(DIA)

マクドナルドやビザなど超有名企業ばかり!マイクロソフトも入ってるのか!工業株価指数なのに全然工業じゃない気がする・・。

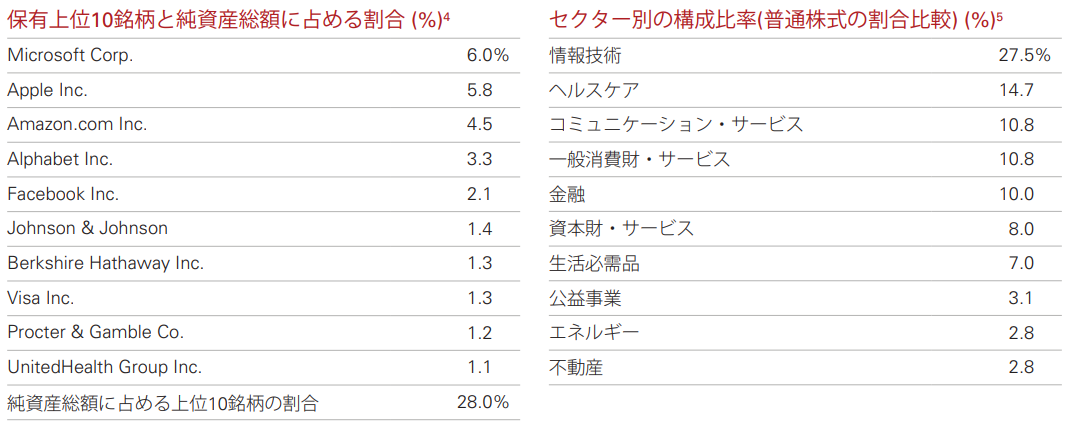

VTI

GAFAMが上位。最近S&P500に組み込まれたTSLAも上位に来るのかな?

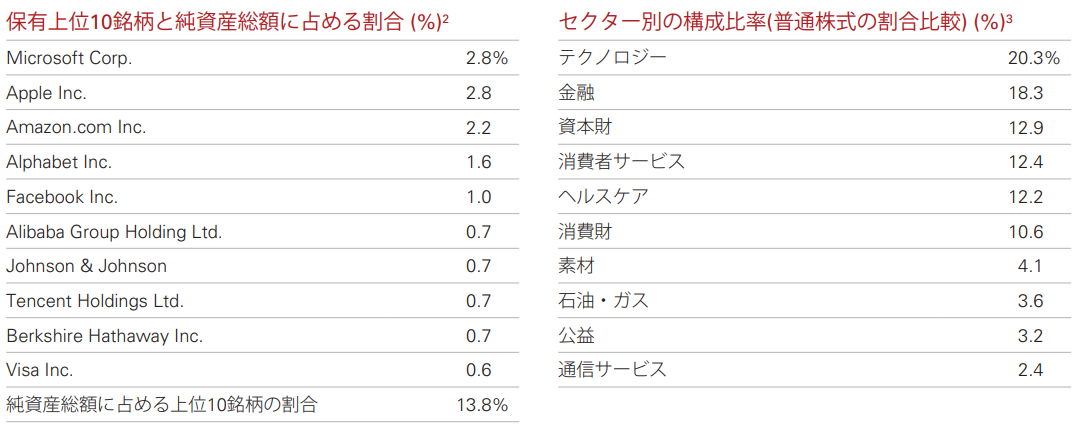

VOO

当然ですがVTIとほとんど一緒。中小が無い分、上位の割合が少し多い程度のわずかな違いです。でもセクターの分類名が違うんかい!金融セクターがやや少ないようです。

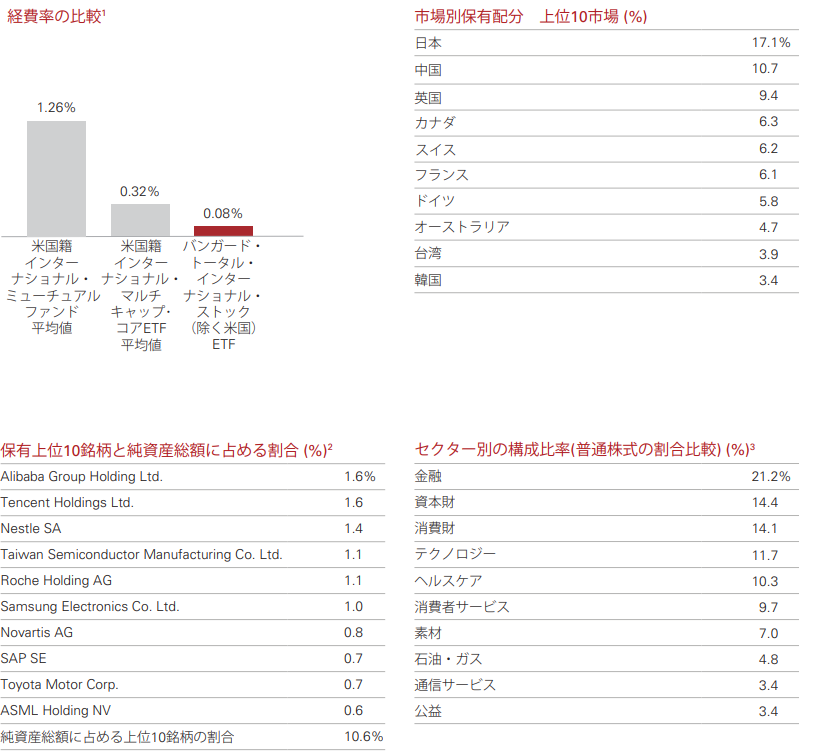

VT

全世界のはずですが、こちらも上位はほとんどVOOと一緒。割合が半分程度なので半分くらいは米国企業ということでしょう。時価総額を考えたら仕方ないのかも知れませんが、これではイマイチ分散になっている気がしませんね。

VXUS

米国以外ETF、何と中国と日本の多きこと・・。日本だとEVで出遅れているトヨタが上位。う~ん・・。これならもう少し国を限定したETFにした方が却ってリスク軽減になるかも知れません。米国以外は金融セクターがまだ幅を利かせている模様です。

VTWO

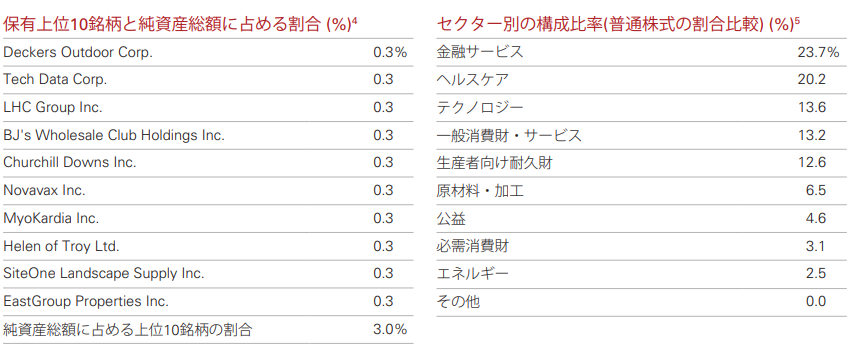

ラッセル2000。ノババックスだけ知ってる。流石に各銘柄の比率が非常に小さいです。金融セクターが多い!

結論と補足

分散が安全な気がするからと全世界(VT)にしても実は大半が米国だったり、米国外(VXUS)を選ぶと多くが中国や日本だったり金融セクターに偏ったりする様なので、ここは素直に長期ならVOO、直近なら好調なVTIを選択するのがいいように思えました。

それにしても経費率が低いバンガード。何故かと思って調べてみるとちゃんと理由がありました。上手いこと考える人がいるもんですね!

■ バンガードが安い理由

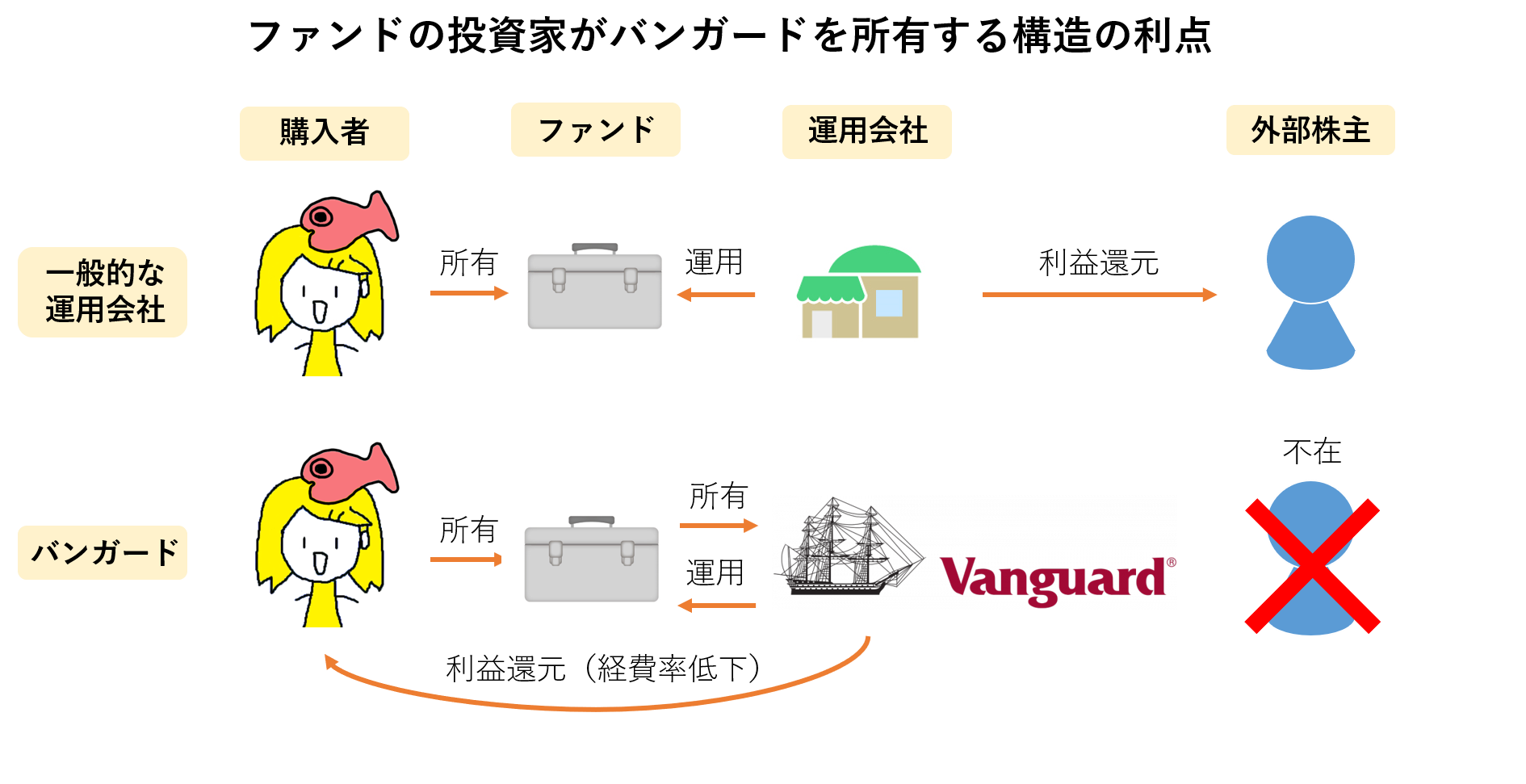

バンガードが「バンガードの運用するファンドによって所有」され、バンガードが運用するファンドは「投資家によって保有」されている。このためバンガードには外部株主がいないので、配当をだす必要が無い分、信託報酬等の経費を抑えることができる(下図)。

ref) https://game-of-the-weak.com/strategy/securities-and-asset-management-company/3420/

■ ではバンガード等の運用会社が潰れたらどうなるのか?

米国株式は日本市場における証券保管振替機構(ほふり)のような機関、米国証券預託機構であるDTC(The Depository Trust Company)に保管されており、運用会社とは別管理になっているので顧客の資産は保護される(繰上償還や上場廃止の可能性はあり)。

ref)https://www.sbisec.co.jp/ETGate/?OutSide=on&_ControlID=WPLETmgR001Control&_PageID=WPLETmgR001Mdtl20&_DataStoreID=DSWPLETmgR001Control&_ActionID=DefaultAID&getFlg=on&burl=search_market&cat1=market&cat2=report&dir=report&file=market_report_fo_wisdom_180516.html, https://kabu.dmm.com/service/separate/

■ SP500からGAFAMを除いたSP495はTOPIXと同レベル

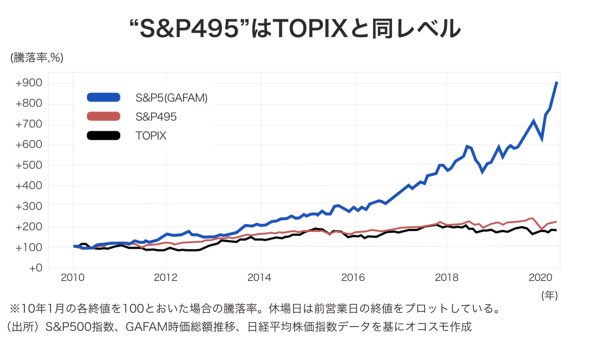

VOOやVTIなどが好成績な理由の殆どが実はGAFAMの急成長によるものだそうです(下図)。こうなると分散とは一体何なのかという気がしてしまいますが、まあS&P495に次のGAFAMが出てくればいいだけだから、、ね?

ref) https://www.itmedia.co.jp/business/articles/2009/11/news032.html

総じて全世界や全米に分散投資しているETFだから安全性が高いと信じ込むのは少々危険な気がします。個別株よりは少しだけマシな程度と考えるのが妥当かと。

このため、安全性と運用成績を両立させるためにはETFの組み込み銘柄や特徴をしっかり理解し、例えばGAFAが独占禁止法などで危なくなってきたらこれらを含まないラッセル2000(VTWO)を持つなど(但しこれだと不況の影響を一番かぶる)、世界情勢に応じて使い分けることが不可欠なようです (ΦωΦ) まあ当たり前ですかね・・

コメント