ref) https://news.mynavi.jp/kabu/bakakabu/

Tochiは当分続くであろう長期金利の上昇に賭けて金融ETFを購入しておりますが、金利は金融政策の影響をモロに受けるので長期保有するつもりはありません。

現状では利上げ開始後も暫く続きそうなのはインフレです。このヘッジとしては既にビットコインを握りしめておりますが、米株ETFでもヘッジを掛けるとしたら一体どれがいいのでしょうか?

コモディティETFの種類と特徴

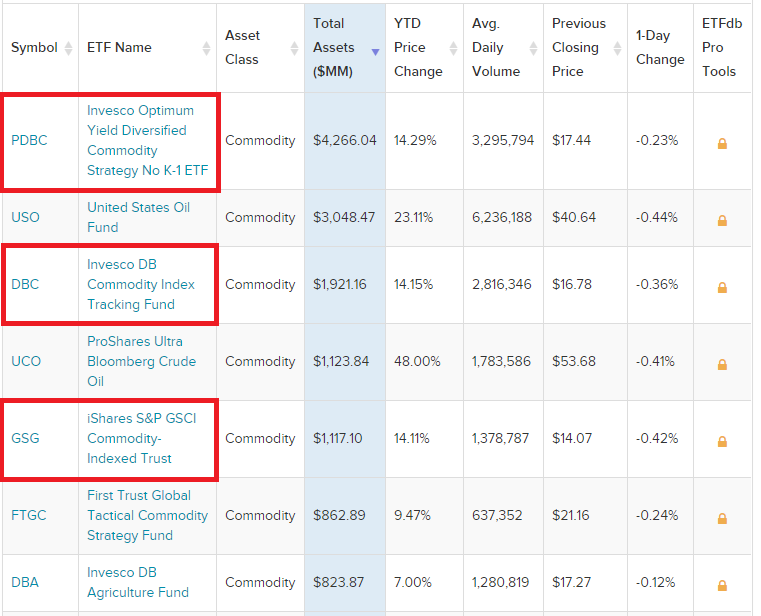

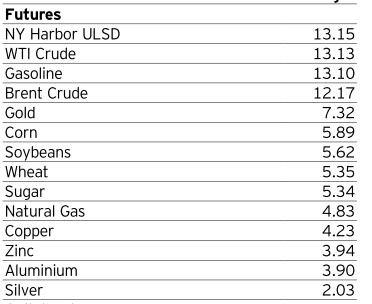

先物を投資対象とするコモディティETF(資産規模順)

ref) https://etfdb.com/etfs/

資産規模がある程度大きく、かつ複合的な商品に投資できるETFとしてはPDBC、DBC、GSGなどがあるようです。これに個別商品に投資できるETFを加えて特徴を見てみました。

コモディティETFの種類と特徴

総じて配当は無し!しかも経費率が高めのようです。長期投資は中々キビシイ印象・・。また個別商品ETFは非常に資産規模が少ないものが含まれているので結構怖いです。まあ安心して買えるのは金、銀、プラチナ、原油くらいでしょうか?

厄介なのはこの中ではSBI証券が取り扱っているETFがたった2種類(金、銀)しかない点です。他の証券会社を使うか、手間を掛けてIB証券(海外)を使うか、高い手数料を支払ってサクソンバンクやIG証券を使うしか無さそうです(21.4.12現在)。

次に肝心の値動きを見てみます。

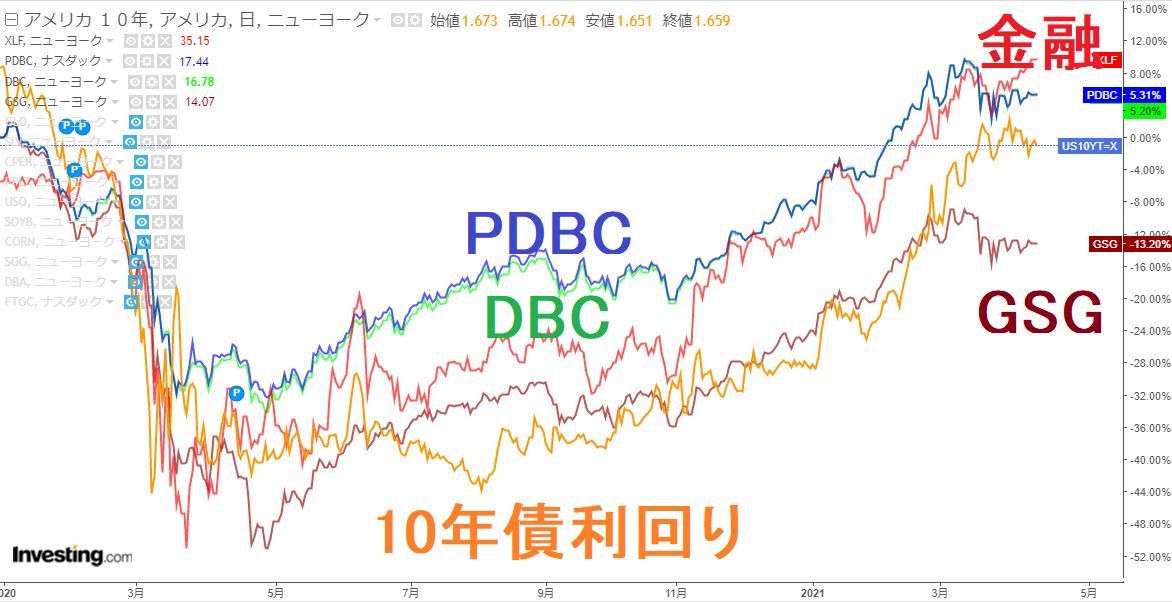

複合コモディティETFの値動き(2020年~)

比較対象として金融ETF(XLF)と10年債利回りを表示しています。DBCとPDBCは殆ど一緒の動きですが、GSGだけ冴えません。とは言えどれもインフレヘッジとしては中々良さそうな動きをしています。

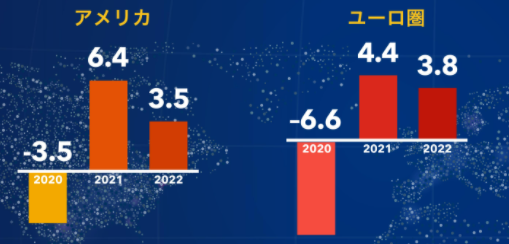

参考1:消費者物価指数、前年比(2020年~)

参考2:経済成長率の予想、実質GDP、%変化(2021・2年)

ref) https://www.imf.org/ja/Publications/WEO/Issues/2021/03/23/world-economic-outlook-april-2021

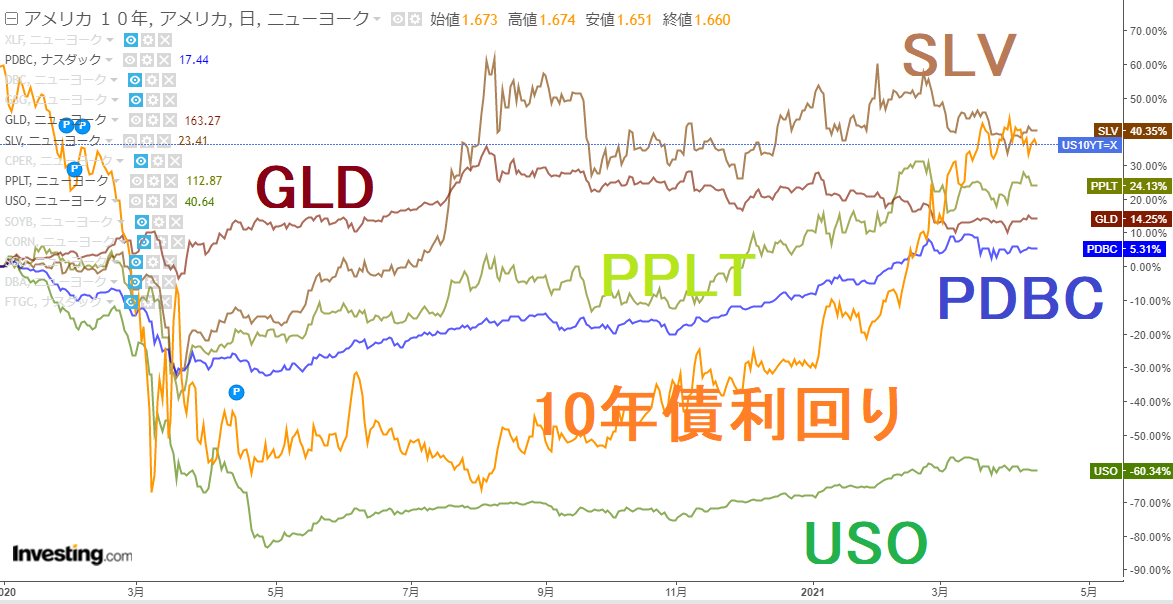

個別商品ETFの値動き(2020年~)

資産規模が大きい個別商品ETFと複合ETF(PDBC)及び10年債利回りを表示しています。

こうしてみると少なくとも利回りの上昇には金(GDL)、銀(SLV)は弱い様に見えます。プラチナ(PPLT)とUSO(原油)の方が有望そうです。

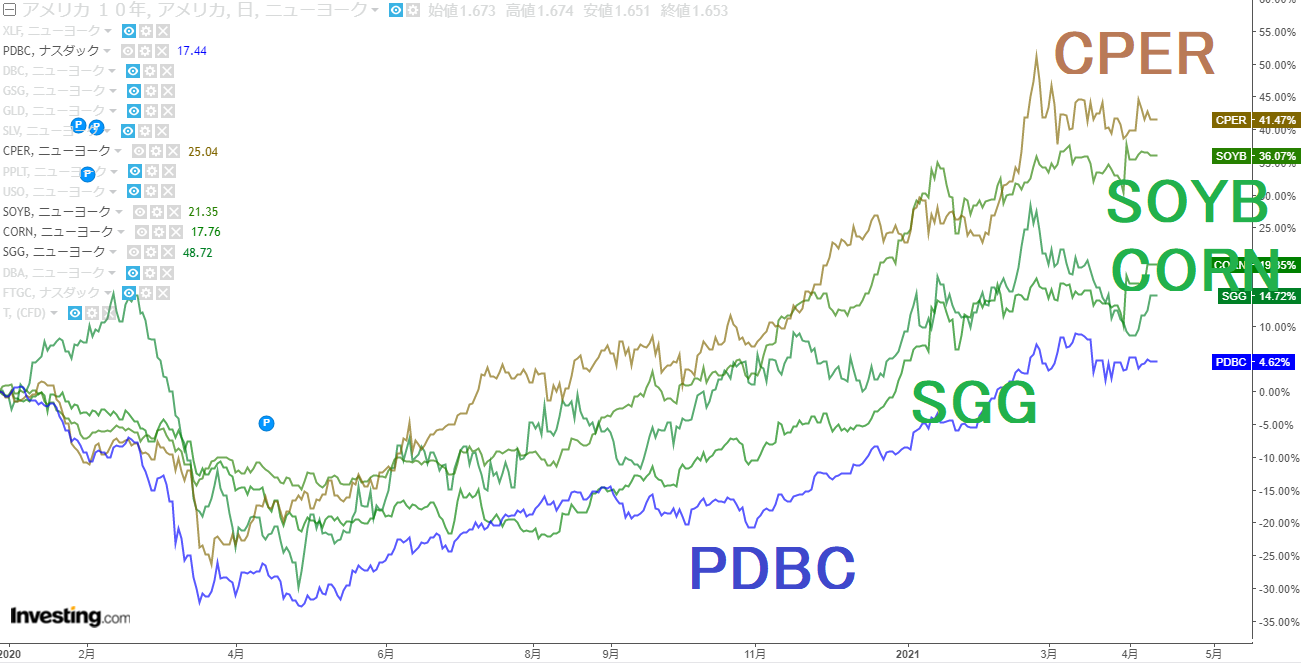

その他の個別商品ETFの値動き(2020年~)

資産規模が小さい個別商品ETFと複合ETF(PDBC)を表示しています。

こちらの方が利回り上昇の影響を受けにくいのか、単に投機マネー流入の影響が大きいためかはわかりませんが複合ETF(PDBC)よりも調子がいいようです。とは言え資産規模がかなり小さいので仮に買うにしても少額かなぁ。まあここは無難に複合ETF(PDBC)だけでも良さそうな気がします。面倒くさいし。

複合ETF(PDBC)の投資比率

エネルギーが50%程度と非常に割合が高いようです。この点をどう評価するかで個別にするか複合ETFにするかを決めるのもいいかも知れません。

超長期的に考えれば代替エネルギーの技術革新(恐らくソーラー)やCO2排出の問題で化石燃料はどんどん使われなくなるでしょうが、まだ当分は主役のままな気がします。

一方で原油はシェールオイルに上値を抑えられるでしょうし、そもそも多分に政治的な要素で価格が決定されるという点が侮れません。まあ何とも言えませんが、世界経済が復調してインフレになれば減産が縮小されてもまあまあ底堅く推移するのではないかという気もします。

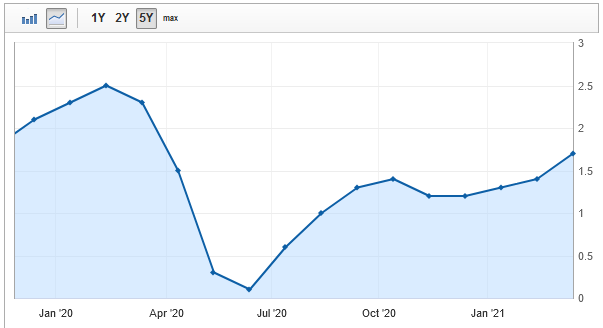

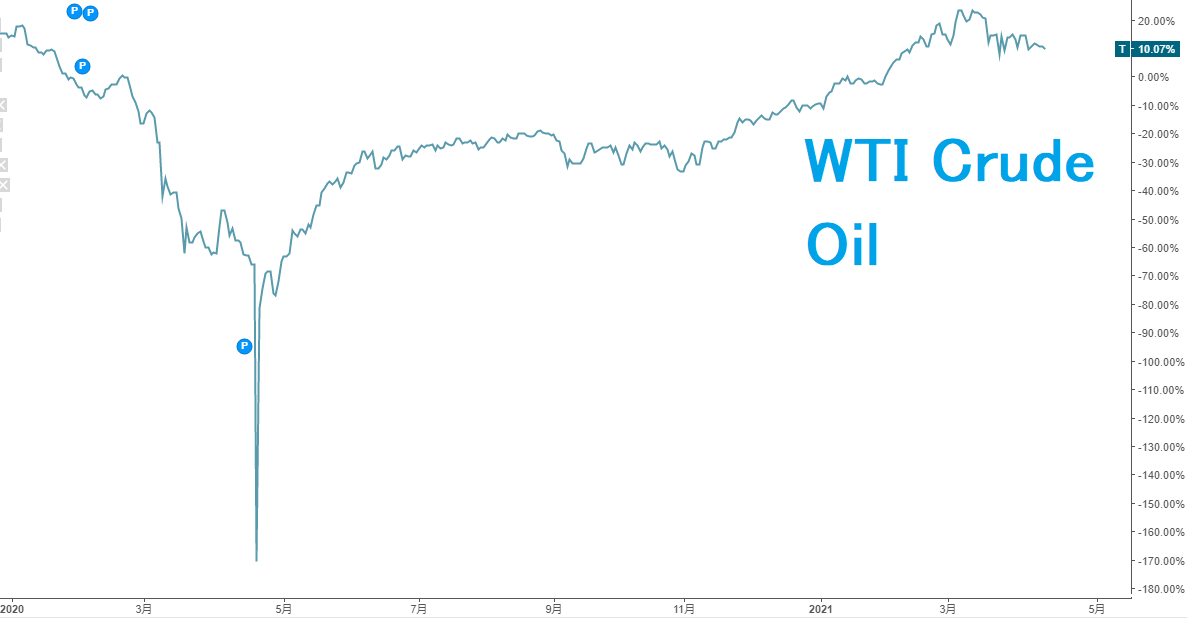

原油先物の値動き(2020年~)

もう既にほぼコロナ前の水準を回復しているようです。需要というよりは回復を見込んでの事かもしれませんが、上値余地はまだある・・・のかな?てか下にピヨーンが怖すぎる (TдT)

・ゴールドマン、ブレント原油先物は今夏に80ドルまで上昇と予想

コモディティETFまとめ

・配当がないし、経費も高いので長期投資には不利

・ハイリターンを狙うなら銅、大豆、砂糖、コーンで!(*ハイリスク)

・複合ETFでもある程度のインフレヘッジが期待できそう

・但し複合ETFはエネルーギー比率が高いことに要注意

コメント