「投資はリスクコントロールが重要」とよく聞きます。

しかし、リスクと一口に言ってもその意味する所が「変動」だったり「破綻」だったりと定義はまちまち。単に変動と捉えるならば、仮に一時的にいくら含み損を抱えようと長期的に儲かるなら何の問題も無い様な気もします。

また、ギャンブル的な投資で破綻に追い込まれてしまうのは、例えば負けて「絶対取り返す!」などとヒートアップしてよりリスクを増やしてしまう事によるものだろうと考えていました。ヒトは感情で行動する生き物だし、ギャンブルは依存症という病的な状態に陥ることがあるので、それはある意味正しいのでしょう。ただ、どうもそれだけではなく、統計的にもギャンブルを続けるといつかは負ける(破綻する)のが必然のようです。

一体どういうことなのでしょうか?

ランダムな運動をするホコリは壁際に集まる

Tochiは数学が苦手です。だから数式で示されても(何か凄い気はしますが)全く腑に落ちません。

そんなTochiでも「リスクを取りすぎたらヤバい」事が何となく理解できたのは、ホコリの運動シミュレーション結果からです。

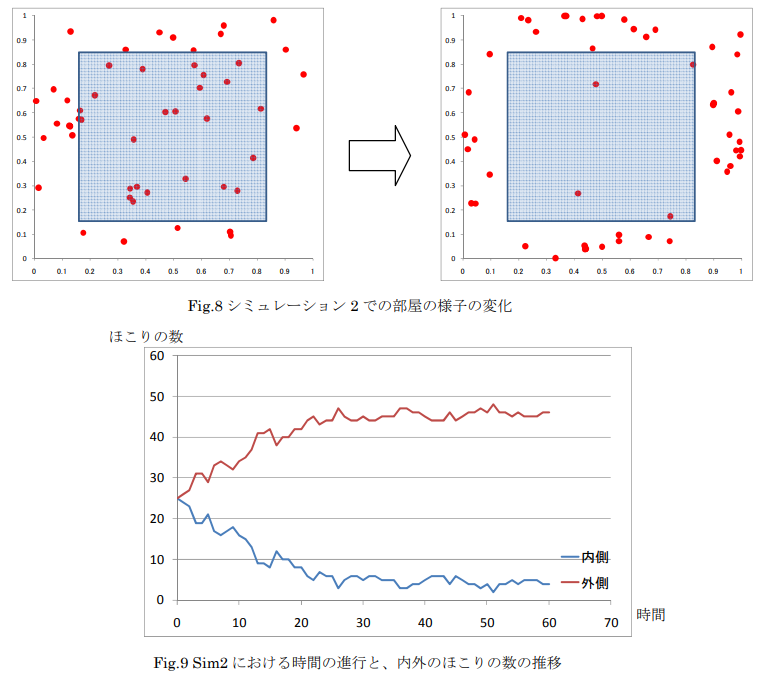

ホコリが壁際に溜まるのは、部屋の中央のほうが掃除をしやすいし、壁際が掃除をしにくいからだと思っていました。もしくは、部屋の中央はヒトが行き来するからホコリが舞ってしまい、舞いにくい壁際に集まるとか。現実的にはそれも大いに関係するのだろうとは思いますが、シミュレーションによると、仮に掃除を一切しない、ヒトが行き来しないような状況でもホコリは壁際に溜まる様です(下図)。

ランダムな運動をするホコリは部屋の中で壁際に溜まる性質がある

https://bibo.capture.jp/physics/post-91

納得いきません(笑)

たまに棚の上面を掃除する時も、ホコリは決してどこかに偏っていることなどなく、棚の上面に均一に積もっています。

この経験との矛盾は、シミュレーションのホコリが現実とは少し異なり、ランダムな運動をいつまでも続けていることにあります。

運動を続けていると、壁際に到達したホコリはそれ以上壁際に動くことができないという制限を受けるので完全にランダムな運動ではなくなり、傍目にはまるで勝手に集まって来て壁際でプルプルと震えているような状態になります。つまり「何らかの制限があるとその制限に引っ張られる」ことになります。

丁度、踏切の前はだいたい車が渋滞している(集まっている)ようなものです。

では、肝心の投資ではどうでしょうか?

投資における強力な制限は、「破綻=お金ゼロ」です。よって、シミュレーションのホコリと同様にランダムに動く(ランダムに勝ち負けする)ような投資においては、長く続ければいつか必ずその制限(お金ゼロ)に収束するのが必然だと言えます。

逆に、もしお金が無くなるという制限さえなければ、勝つまで倍掛けを続けるマーチンゲール法によって必ず勝つことすら出来てしまいます。

えっ、だったら投資なんていつかは必ず破綻するんだし(政府の陰謀だし)辞めるべき?

上昇トレンドと変動リスクの重要性

確かに、例えばFXや、株の短期売買の様なゼロサムゲームにおいては、シミュレーションで最後まで勝ち残るのはより多くのお金を持っていたプレイヤーであり、逆に言えば資産の少ない個人は単なるカモだし、長く続けていればいつかは破綻するのが必然です。

でも必ずしも全ての投資がそうだとは言い切れません。

何故なら、株式インデックスなどの値動きは完全にランダムではなく、長期的に見るとゆるやかな上昇トレンド(ホコリの例では部屋の中央へ向かう穏やかな風が吹いている状態)のプラスサムゲームだからです。この様なプラスサムゲームにおいては、状況次第ではむしろ部屋の中央にホコリが溜まり易くなる(儲かる)という一見すると奇妙な状況が生じます。

この様な状況を作る上で上昇トレンドと共に重要になるのが、(個人的には意外にも)動きの大きさ(変動リスク)です。例え部屋の中央へ向かう穏やかな風が吹いていようと、ホコリの動きがそれ以上に激しい場合は、風の影響を無視してやはり壁際に集まってしまうからです。

よって、破綻を避けて儲けるためには「変動リスク」が「上昇トレンド」を上回らないような範囲に留める(変動リスクをコントロールする)ことが重要になります。

数学が苦手なので勉強したことはありませんが(一応、<PR> 「投資と金融がわかりたい人のための ファイナンス理論入門」だけは買って、仕舞ってある・・)、金融工学的な勉強をするとこの変動リスクを(手数料や配当、上昇率などを含めて)どの程度に留めるのが期待値を高める上で最適かを数値で導くことができる様です。

とは言え、計算に用いる未来の上昇率や変動率なんてそれこそアテになりませんので、確実にわかることと言えば「変動リスクを取りすぎてはイケナイ!」ということ位だと思いますが。たぶん

変動リスクコントロールの具体例

例えば、レバレッジETFを用いることで変動リスクをコントロール(上げる)とどうなるのでしょうか?

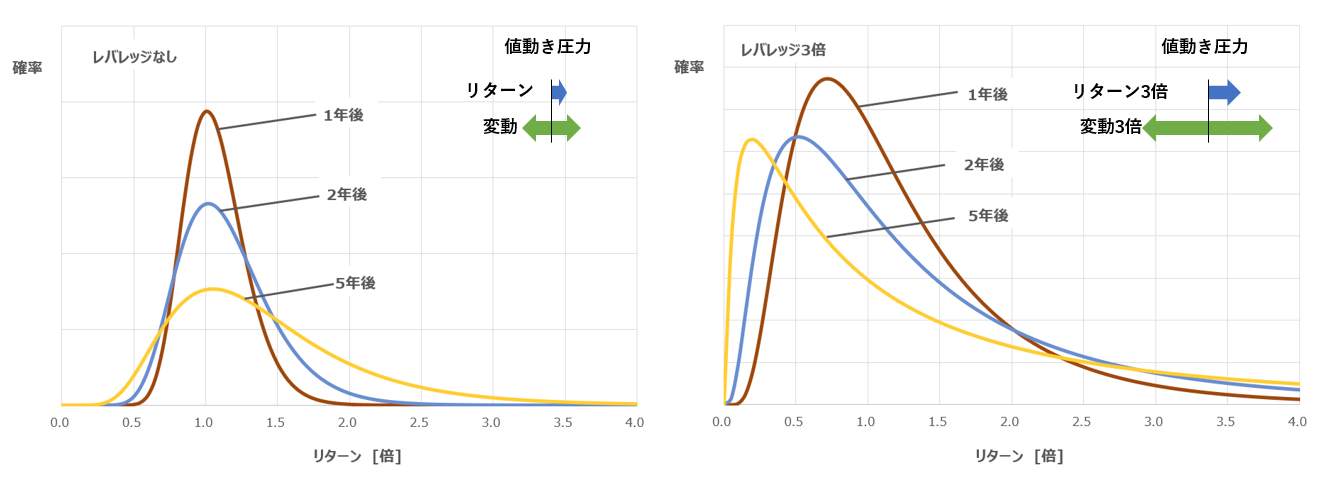

リターンを年率7%, 標準偏差(変動の大きさ)を20%とした場合、レバレッジ(日々の変動)を3倍にすると、5年後には5割弱の場合で元本割れの状態になります(下図・右)。これがレバレッジ無しだと3割弱が元本割れで、7割程度が儲かります(下図・左)。

レバレッジによるリターンの確率分布の時間変化(左:レバレッジなし、右:レバレッジ3倍)

https://chandraroom.com/modern-portfolio-stock-leverage

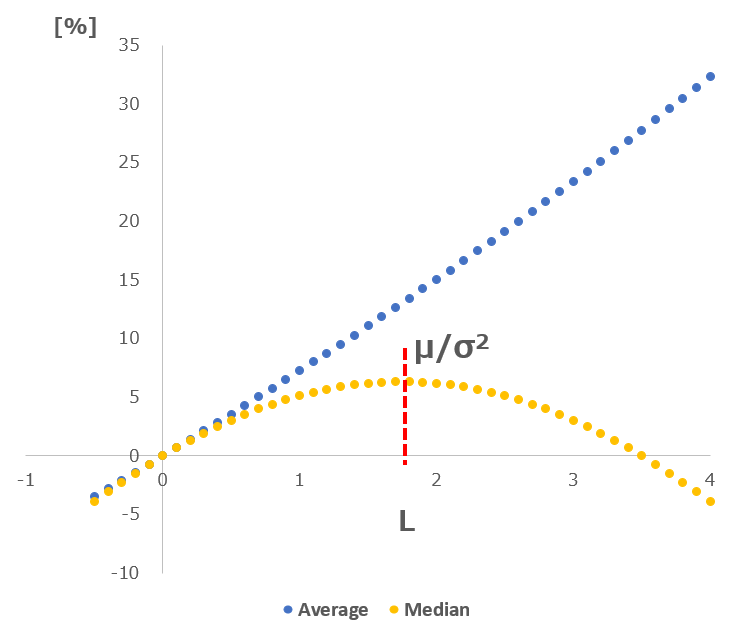

しかし必ずしも変動リスクを上げるのが常に悪いという訳ではなく、このケースでは、レバレッジ比率1.75倍でリターンの中央値が最大になるとの結果でした(下図)。

レバレッジ比率(L)と平均値・中央値の関係(*リターン7%, 標準偏差20%として)

https://chandraroom.com/modern-portfolio-stock-leverage

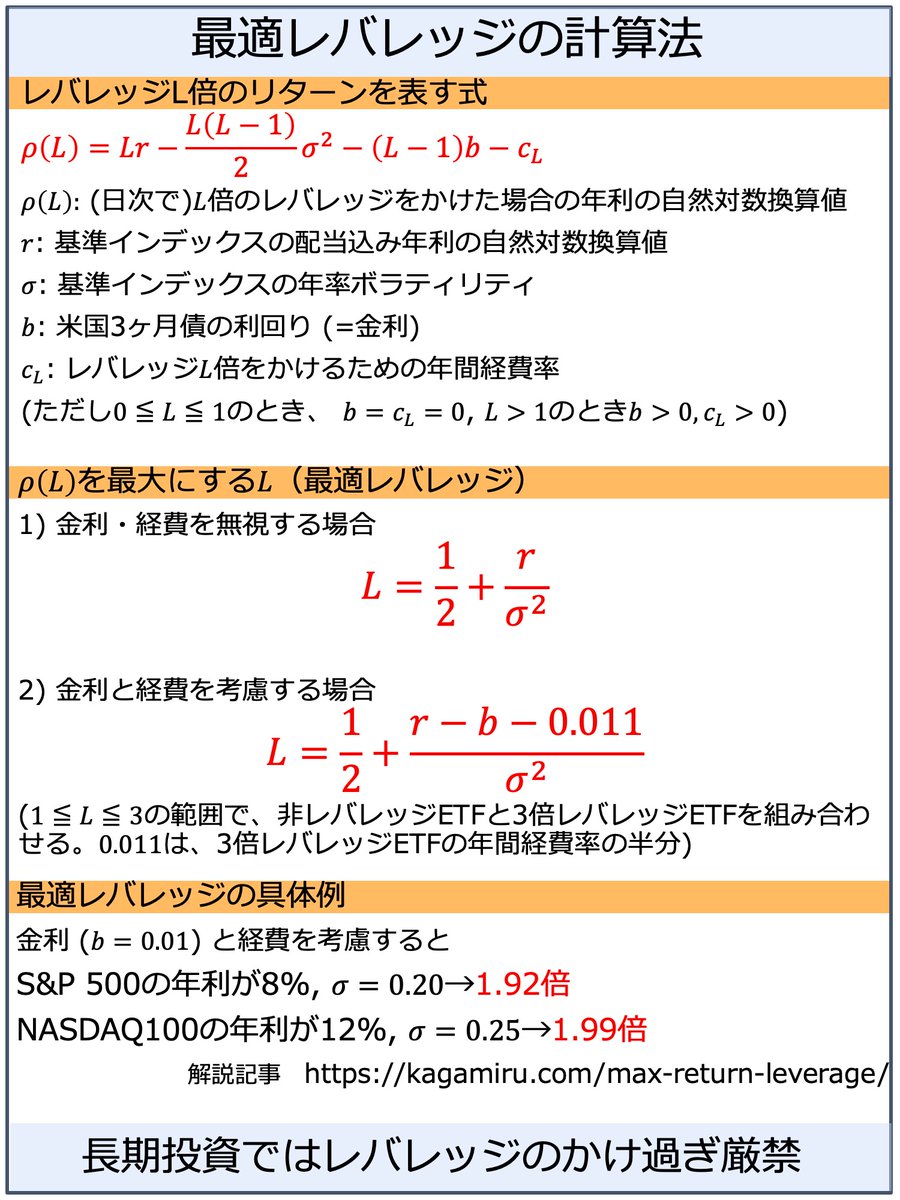

また、(全く理解の範囲を超えておりますが)計算式は概ね以下のようなものの様です。

リターンを最大化するレバレッジ比率の計算式

https://kagamiru.com/max-return-leverage/

つまり、、、壁際に積もりたくなければ 動き過ぎずに風に乗れっつ!&#$@

コメント

tochiさん以上に数学が苦手(私立文系w)なので全く数式が理解できませんが,リスク(ボラティリティ)の大きさとレバレッジ賭け過ぎが危険なのは本能が訴えかけてくるので,投資はインデックス現物のみ,借金(レバレッジ)は住宅ローン(金利0.575%)と自動車ローン(1.85%)のみにしています。現状は資産:負債=5:1なので壁際に積もらなくてもすみそうかな???知らんけど。

>危険なのは本能が訴えかけてくる

素晴らしい嗅覚っ!

一方で、FXがメインだった自分は鼻が効かず・・

>投資はインデックス現物のみ,借金(レバレッジ)は住宅ローン(金利0.575%)と自動車ローン(1.85%)のみ

何やかんやコレが最後は儲かる確率が一番高そうですよね。

早くレバレッジから卒業したいー!!!