愛読しているりんりさんのブログで紹介されていた「シグナル&ノイズ 天才データアナリストの予測学(2013)」ネイト・シルバー著を読んでみました。

・バンガードS&P500ETF(VOO)に投資するりんりのブログ

ポーカーや野球、選挙、株価、テロや地震、チェス、天気や温暖化などの予想をする上でシグナルとノイズがどの様に関係するのかを歴史的観点から説明している分厚い本でしたが、Tochiの読解力ではイマイチ何がいいたいのかがわからない本でした。

とは言え気になったところもあったので後学のためにまとめます。

1年以内の米株暴落確率

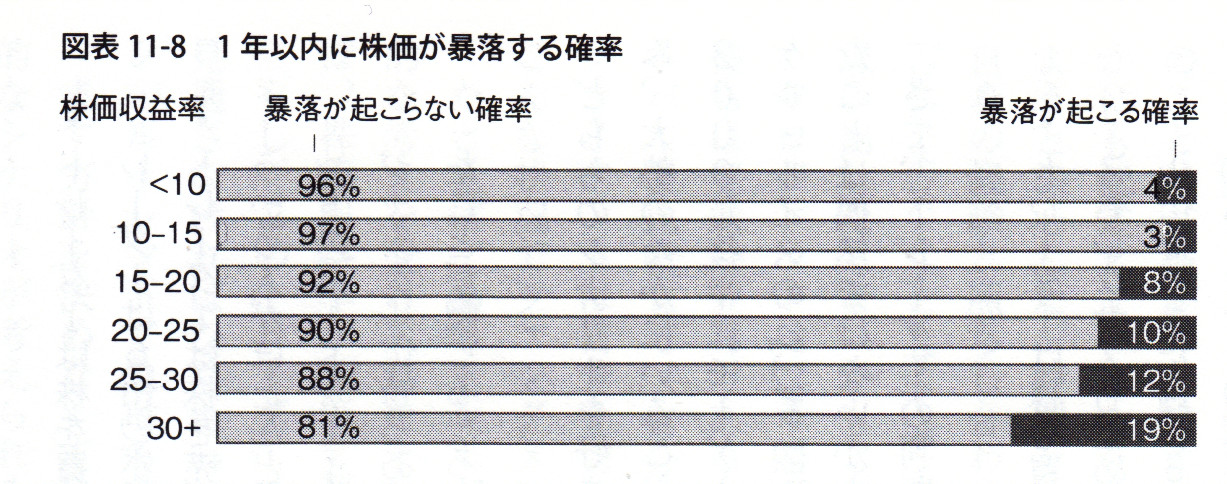

イェール大学の経済学者、ロバート・J・シラーさんによると、長期的には株価収益率(PER)は15倍程度に成ることが多く、この指標が投資家にとって将来を予測する材料に成ると指摘しています。

例えば、歴史的にはPERが30倍を超えて90日以内に株価が暴落する確率は4%であり、1年以内に暴落する確率は19%とのこと。

*ここで言う暴落とは、配当金とインフレ率を考慮した後の金額で20%下がることを意味する。但し根拠となる統計データの期間に関する記載はなかった。

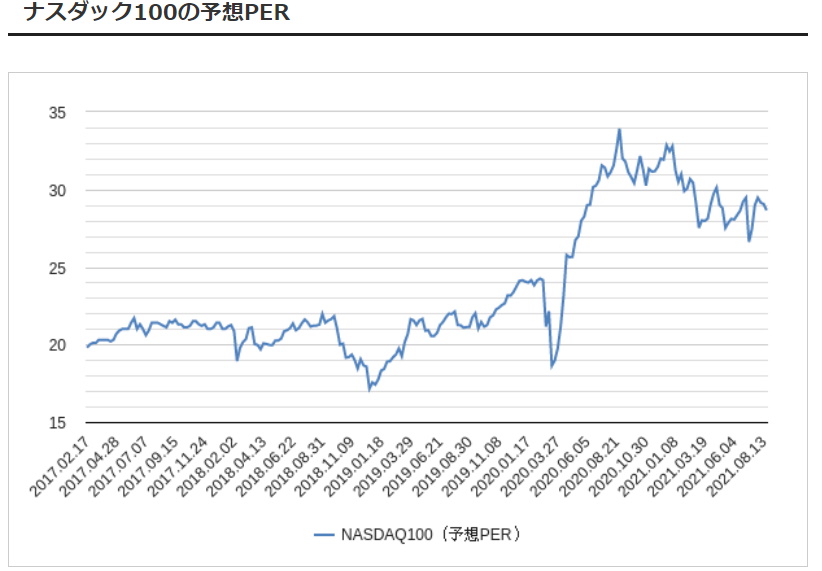

ちなみにですが、2021.8.22現在の株式指数の予想PERは

Dow Jones:19.04

S&P 500:21.97

NASDAQ 100:28.65

Russell 2000:30.73

であることから、特にRussellやNASDAQに関しては1年以内の暴落確率は12~19%にものぼると推測されます。

予想PERの過去の推移は以下です。

https://stock-marketdata.com/per-nasdaq.html/, https://fisco.jp/media/sp500-future/, https://www.wsj.com/market-data/stocks/peyields

共にコロナ禍の金融緩和によって急上昇していることから、テーパリング(緩和縮小)や利上げの速度次第では元の水準かそれ以上に暴落しても何の不思議もない程の高PER水準であることが見て取れます。

とは言えTochiは暴落なんて怖いどころかチャンスでしか無いと考えるタチなので、高PER水準だろうがアクセル全開でガンガン逝きます。そもそもこの手のタイミング投資は強気相場の期間に株式から得られる利益が弱気相場によって被る損失よりも遥かに大きいため無意味だと判明していることも理由です。でもなぜだろう、凄い気になる… 😅

ベイズの定理

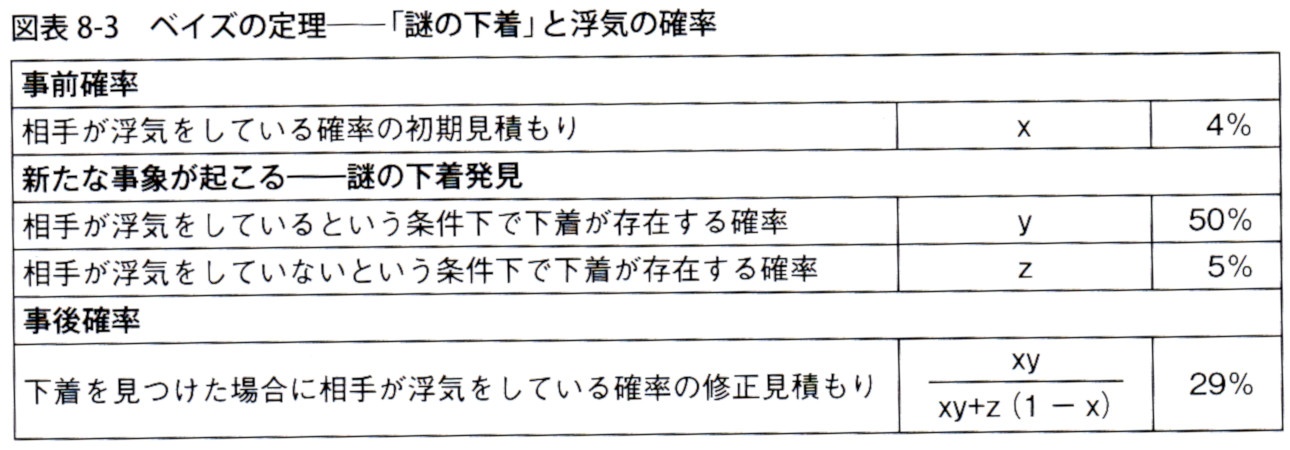

「ベイズの定理」に関してわかりやすく例示されていました。新しい情報を入手した際に当初見積もった確率に織り込む方法との事。

これによると、クローゼットから女性物の下着が見つかっても夫が浮気をしている確率は4%から29%にしか上がらないようです。71%の確率で女装趣味ということですね!

効率的市場仮説の実際

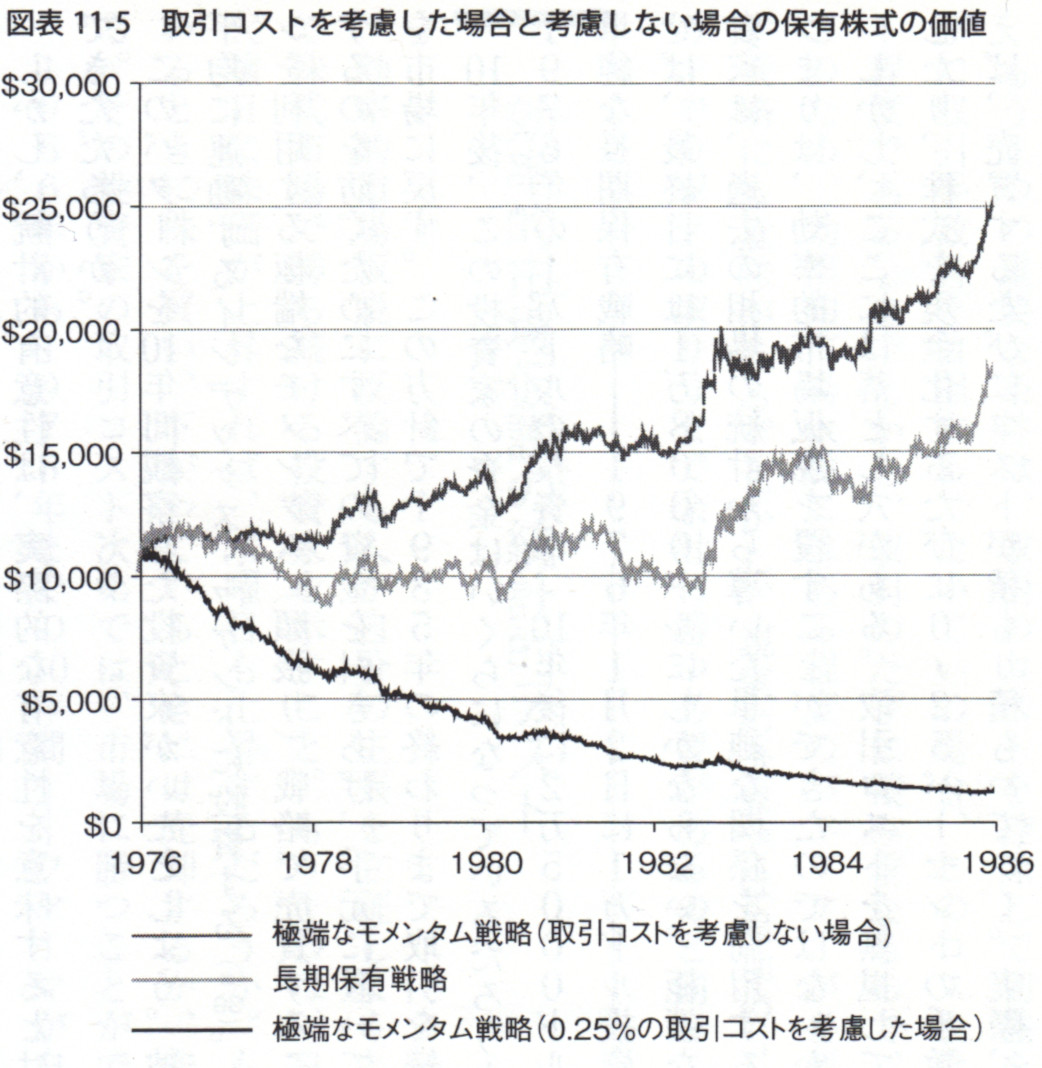

アメリカの経済学者、バートン・マルキールさんの「ウォール街のランダム・ウォーカー 株式投資の不滅の真理」を読んでどうしても納得できなかった、相場の値動きはランダムなのでトレンドなんて存在しないという仮説の意味がようやくTochiなりに理解できました。

例えば、1966年~1975年までの10年間のダウ平均は58%で当日と翌日は同じ方向に動いており、ランダムな動きではありませんでした。そこで、この傾向(極端なモメンタム)を利用して取引した場合の損益を計算した所、理論的には長期保有より稼げるものの、取引手数料を考慮すると利益が吹き飛ぶどころか元本さえもほとんど消えてしまうことが示されています。

この様に、仮に正しいシグナル(トレンド)を見つけてもノイズ(ここでは手数料)の影響のほうが大きいのであれば(有効な)シグナルは存在しないと考えるのが効率的市場仮説の前提となっている様です。

また、経済学者のフィッシャー・ブラックさんは、市場が合理的であるケースは90%くらいだと見積もっているとのこと。残りの10%はノイズ・トレーダーが支配して錯乱状態(バブル)になるということです。であるならば、やはりこのバブルこそがトレーダーが市場の歪みを利用して儲ける(または大損する)最大のチャンスだと言えるのでしょう。

これ以外にも、インサイダー情報が平均以上の利益をもたらすという明らかな証拠もあるそうです。例えばロビー活動で企業のインサイダー情報を入手できたり、立法を通じて企業に影響力を持っている国会議員は平均して5~10%ほど平均よりも高い利益を得ているとのこと。プロでも予測できないはずの株式市場になぜ運では説明できない様な勝ち組がいるのかの一端がこれで説明できそうですね・・🧐

個人投資家が損をする統計的な理由

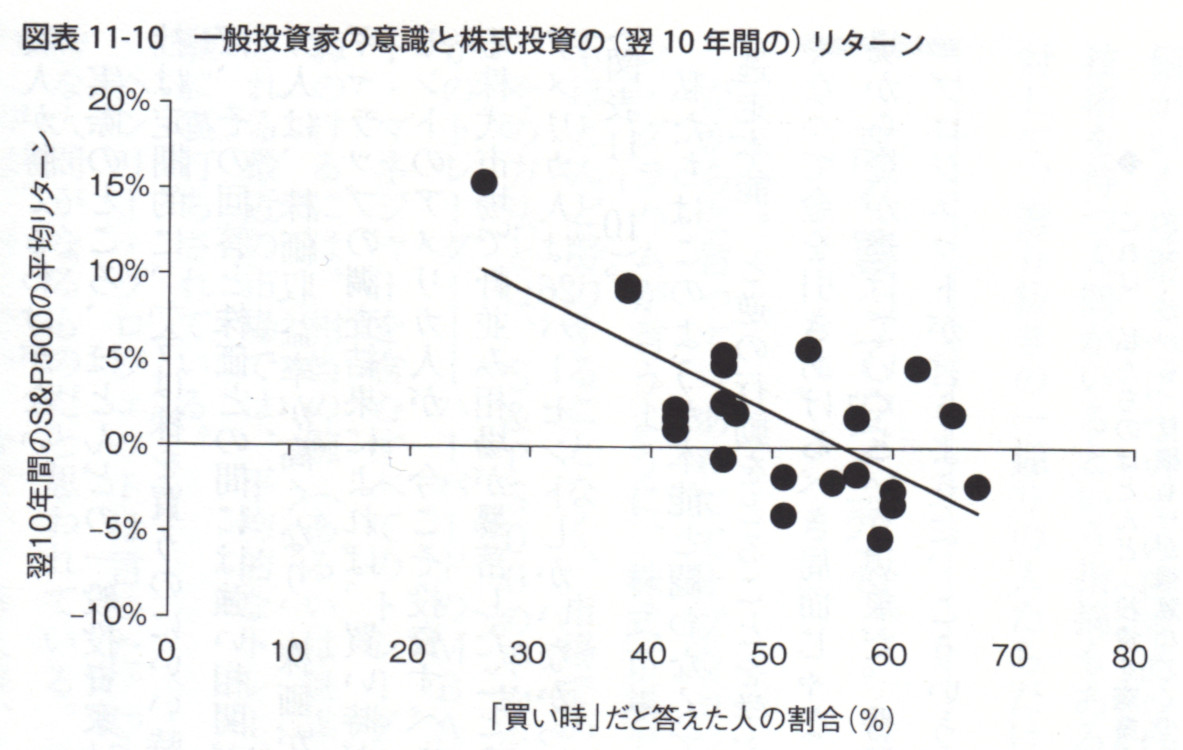

ギャラップなどの世論調査会社は定期的に「今は株を買うのにいい時期だと思うか?」という質問をしています。この結果とその後10年のリターンをまとめると個人投資家は「高く買って安く売る」傾向があることが示されています。

アメリカの経済誌Business Insiderの編集長ヘンリー・ブロジェットは「投資家なら闘争本能や逃避本能と逆の行動を取ることを学ぶべきだ。私達はこの本能と闘わなければならない。」と述べています。

デブな投資家は余り儲けられないのかも知れませんね 😅

コメント