米国株インデックスを購入する際、国内CFDや投資信託を使うと楽ですが仕組みが分かりづらい分、隠れ手数料が非常に気になるところです。特に気になるのは配当の取り扱い。本当はちょっとちょろまかしてなーい?チラッ

それに加えCFDだとどの位手数料が割高になるのかも気になっていたので調べてみました。

配当(分配)が気になった理由

SBI証券、eMAXIS Slim 米国株式(S&P500)のチャート

チャートを見ると「基準価格」と「分配金込・再投資後の基準価格」が常に一定です。そりゃ分配しない投信なので当然なのかも知れませんが、だったらS&Pのチャートを表示するなどして基準価格が配当を含んでいることを示して欲しいところ。配当相当額も記載されていないので益々不審感はつのるばかり。

検証結果:配当は有りそう。だが要注意

そこで配当が明記されている米国のETFと国内投信の価格を比べることで配当が組み込まれているかどうか検証しました。悩ましいのはドル円のレートですが、投信の基準価格が設定された日の開始値(日本時間朝6 or 7時)を用いたのでそれなりに誤差を含んでいるものと思われます。

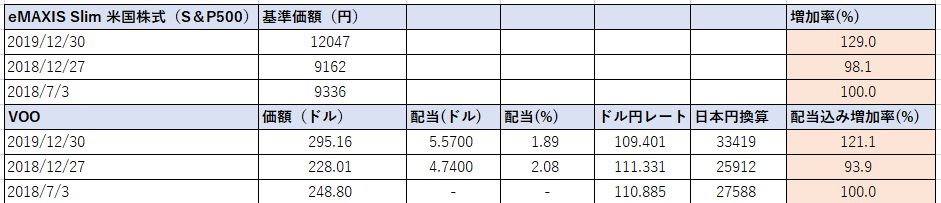

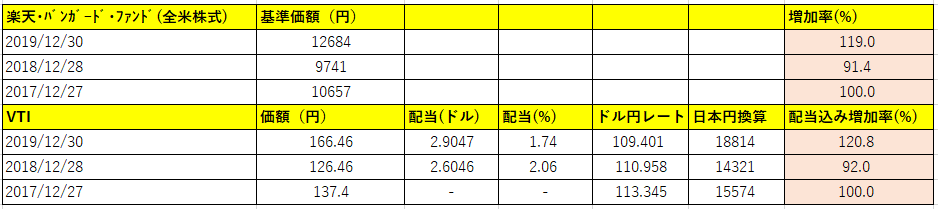

国内投信・米国インデックスの価格推移(S&P)

重要なのは一番右の肌色の列ですが、驚いたことに本家「VOO(配当込み)」よりも「eMAXIS Slim」の方が1年半程度で8%程度も好成績です。

国内投信・米国インデックスの価格推移(全米)

むむっ、コチラの場合は「VTI」よりも「楽天・ヴァンガード」の方が最大2%程悪いようです。割合的には配当を出していないと言うより単なる運用上の誤差っぽい。

国内の米国株インデックスは出来てからまだ日が浅いのでこれだけのデータで明らかなことを言うのは難しいですが、この様子だと配当を含んでいないということはどうやらなさそうです。とはいえ、この先もインデックスと比べて変に乖離していないかには十分注意する必要がありそうです。

CFDのリアルコスト

S&P500 CFDは取引時間も長く(22時間弱)、日本円で売買でき、レバレッジもかけられて売りからも入れるといういいところ尽くめの商品です。売買コストも往復で0.6ドルしかかかりません。欠点はNISAの適用外で税金がFXと同じ扱いな所くらい。

でも価格調整とかいう謎の現象(3ヶ月に1回、S&P500のレートがスライドする。評価額が変わらない様に含み損益が付与される)が起きるし、配当金がどうなっているのかわからないし、色々なところでコストを回収しているのではないかという疑念が拭えません。せっかくなので調べてみました。

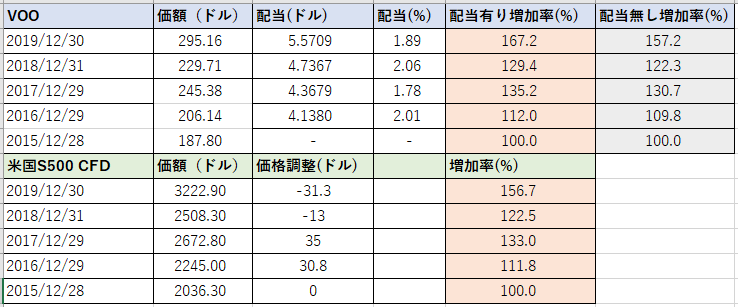

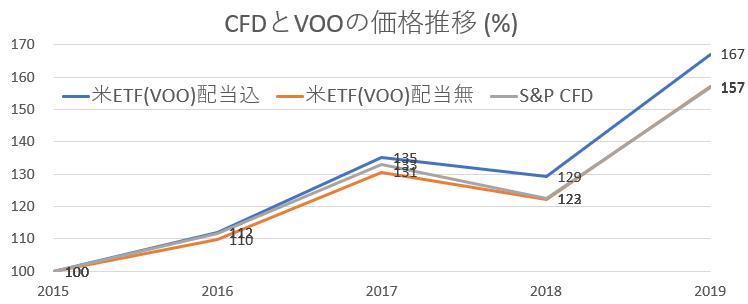

国内CFD・米国インデックスの価格推移(S&P)

こちらはデータが豊富なので5年分で検証しました。価格調整額は積算で表示しております。結果、配当を考えなければ国内CFDと米株ETFはほぼ同じ挙動を示していることがわかりました。グラフにするとこんな感じ。

この結果から、CFDはスプレッド(売買コスト)に加え、配当分を手数料として徴収していると考えるのが妥当なようです。とは言え、配当は年に2%程度なので、取引時間が長い事やレバレッジをかけられること、簡単に売りから入れる点などを考慮にいれれば数ヶ月単位の場合はコストが高いことよりもメリットのほうが遥かに大きいように思えます。

この結果は内心驚きで、想像していたよりも全然低コストでした。良心的で助かる~ (^o^) アフィッアフィッ(品位の問題で落とされた模様)

なお、手数料や上記のような隠れコストは証券会社や商品により大きく異なるのでご注意下さい!

コメント