“S&P500 1month performance” 1ヶ月で見ると7月は決算が予想より悪かったAmazonを除くGAFMは好調、エネルギーや金融が悪いといったまちまちの結果でした。

今月は米10年債金利が下落傾向が継続し、一時1.2%を割る場面が見られました。

一方でCPIは前年同月比+5.4%と13年ぶりの伸び率とインフレが収まった様には見られません。28日のFOMCではテーパリングに向けた議論が進んでいるとのことでドル円は110.28円まで上昇しましたが、議長会見で「テーパリング時期はデータ次第」「利上げには程遠い」と発言したことで10年債利回りが低下し、ドル売りが進みました。

どうも「インフレは一時的」とするパウエルFRB議長と、着々とテーパリングに舵を切るFRBの間に温度差があるという印象を受けます。個人的にはインフレが一時的だとはどうしても信じられないのでインフレヘッジ、金利上昇ヘッジを継続しておりますが、解せないのは長期金利の低下傾向です。デルタ株の拡大で将来的な経済に対する不安が広がっているということなのか、単なる一時的な調整なのか?(3月からもう4ヶ月も続いているのに!?)

・パウエル議長も分からない米国債利回りが下がる理由-諸説紛々

FX裁量トレードの損益

DMM、約定履歴、7月

先月の損益は、、、合計+102,990円でした。豪ドルドル、豪円ロングの手動ループイフダンに加え、最もテーパリングや利上げから遠い通貨と考えられる円の売りとしてドル円ロングも行っています。全体としては、豪ドル買い、円売りのポジション構成です。

方向があっていないのでロクに利益が出ないまま含み損だけが膨らみますが、まあ、きっといつかは報われるだろうと今のところは期待しています。とはいえ、特に豪ドルは中国の規制問題が長びけばさらにキツイ状況になると考えられますので中々目が離せません。

米株トレードの損益

先月の米株損益は+24,300$でした。

手動ループイフダンで運用しているTQQQの一部が上昇を受けて利確(&買戻し)になりました。それ以外には配当でVOOを買い増し、ドルの追加をしました。

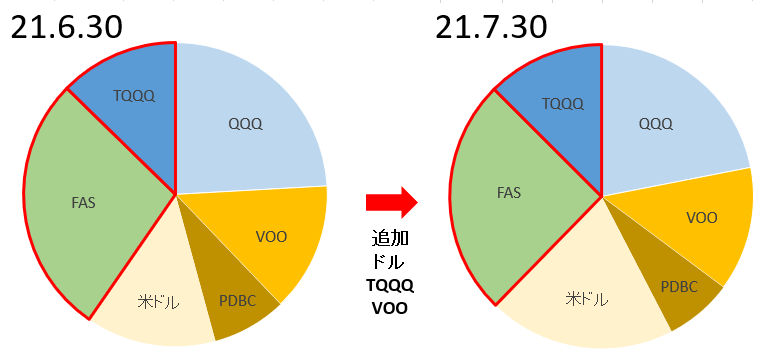

ポートフォリオの変化は以下です(購入比率)。

円グラフの赤枠:レバレッジ型ETF

QQQ(ナスダック100ETF):長期投資メイン

VOO(S&P500ETF):長期投資サブ

TQQQ(ナスダック100ETFブル3倍):手動ループイフダン

FAS(金融ETFブル3倍):長期金利上昇ヘッジ

PDBC(コモディティETF):インフレヘッジ

長期金利の下落が続いておりますが、個人的にはどうせその内また上昇に転じるように思えるので当分握り続けようと考えております。現金比率が多くなってしまっているので、タイミングを見てQQQを追加購入したいのですが金利が下がっているのでタイミングが全然来ません。

中々思い通りにはいかないものです・・。

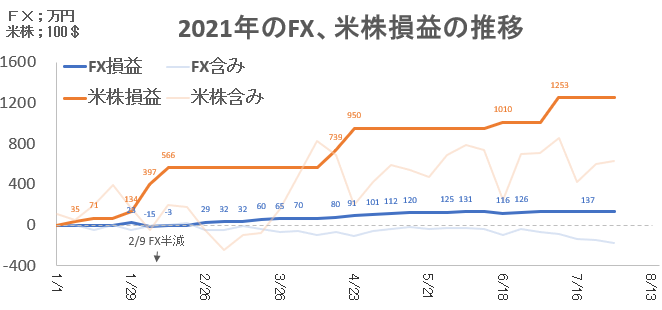

2021年の損益(含み損益)の推移

FX・米株の恐ろしき含み損とそれでも利益をあげられる(予定の)仕組みを可視化するため、2019年からグラフを作っています。数字の単位は万円(米株は100$)で、FXの裁量トレードと米株のみの結果です。他の投資損益はPC版ブログのサイドバーにて公開中です。

大半の利益を米株のレバレッジETF(TQQQ)のループイフダンで稼いでいる状況です。

FXは縮小しすぎてほとんど利益がないまま、含み損だけが増えて振り出しに戻ってしまいました(泣)何れにせよ、ボラが小さすぎてなんにも出来ない。無職にも夏休みが来たのかな?

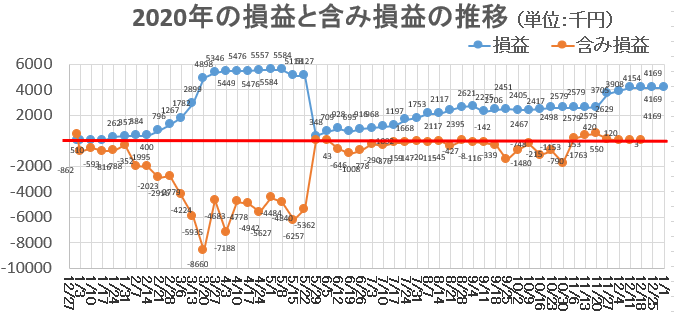

ちなみに2020年までは以下(裁量FXのみ、単位は千円)。

2020年はコロナ禍で米国が大幅な利下げと金融緩和をしたことから3月からドル売りで仕掛けていたのですが、なかなか進まないドル安に我慢しきれず両建てにしたところで急激にドル安が進行、レスキュー不可能と判断し5月末に敢え無く巨額ロスカットとなりました。その後は年末に進んだドル安で何とか利益を伸ばすことができました。

2019年は年始から300万近くの含み損を抱え、解消できないまま年末まで行ってしまったので節税のために損切り。それだけ損切ってもなお500万円ほどは利益が出たので大成功の部類です!それもこれも前年の大損の反省から年始に始めたメルマガのおかげ!声を大にして言いたい!「ありがとーーーーーーーっ!!」(p.s. 今後もヨローーー!!!)

↓ Tochiが売買で一番参考にしているのはコチラのメルマガ。動きの有る通貨ペアで積極的に取引するためには個人では入手困難なプロの情報が欠かせないと判断して購読しています。無料お試し期間が10日間あるので是非一度お試しあれ!

コメント

ジャクソンホールでなんか出るまで様子見相場って感じなんでしょうね

パウエルは元より、「利上げについて考えてすらいない」と言ってますからね、、、

前の記事でコメントしましたが

アメリカは、政府部門も民間部門も借金漬け

だからもう初めから利上げなんて選択肢にないように見えます

結局、政治も中銀も責任は取りませんよ

このままインフレが起きても、債務が解消されるだけですからね

国も中銀も困りません 困るのは国民だけです

私個人的な考えですが、政府や中銀にできることは無いと思ってます

アメリカドルも、オランダのギルダーや英国のポンドと同じような

衰退に至る過程の中にあって、

一連のドル安は、基軸通貨の終わりの自然の流れだと思ってます

アメリカはこれからもしぶとく生き残っていくと思いますが

我らがガラパゴスジャパンは、突然梯子はずれそうですねw

自分も資産があればインフレヘッジしたいんですけどねー・・・

貧乏人なんで、トレーディングでシコシコやっときます(泣

>だからもう初めから利上げなんて選択肢にないように見えます

パウエルさんは2018年の株価暴落の引き金となったトラウマがあるだけに、何としても二の舞を避けたいという個人的な想いを優先し、FRB議長としての責務を放棄している感が否めない気がします。まあデルタ株が頑張れば案外パウエルさんくらい慎重でも上手くいくのかも、と思うような思わないような。

https://tochi-pechi.com/?p=17115

とは言え、普通に考えれば需要が活発な米国でコロナが収束すれば経済はさらに加速しそうなものなので、どこかでブレーキを踏むことになると想定しています。でも何かパウエルさんが喋る度に株が下がる気がするのがなぁ・・。フォワードガイダンスが下手なのか、信用されていないのか。

>このままインフレが起きても、債務が解消されるだけですからね

インフレでも実質GDP(名目GDP-インフレ率)が成長していれば給与も上がるので問題がない気がします(適当)。日本のインフレは成長を伴わないのでほんとヤバいですけどねー

>一連のドル安は、基軸通貨の終わりの自然の流れだと思ってます

長期的にはそうかも知れませんが、コロナ禍でゼロ金利にしてあれだけ緩和もしたのにドル円レートが大して下がらなかったのには本当に驚きました(ドルを売りまくってて大損)。逆に円はロクに緩和できなかったのに誰も買わないという・・。やっぱり米株への投資が増えてる影響ですかね。ここ数年を見ていると米の利下げ局面ですら底堅くてビビります。

>自分も資産があればインフレヘッジしたいんですけどねー・・・

よーし、海外ハイレバFXで大儲けだ~!!!(な~む~チーン♪)