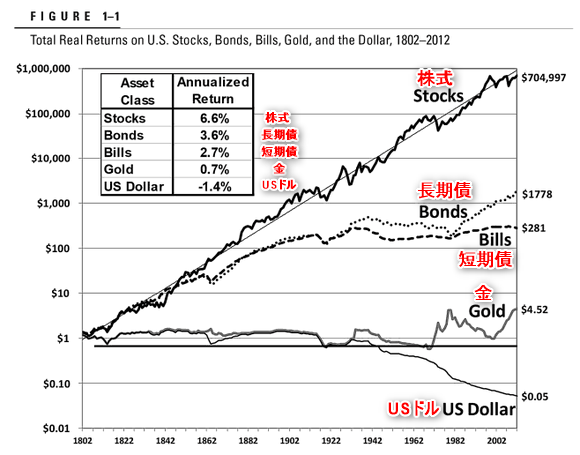

米国株式は、過去200年以上に渡り、高いリターンをもたらしてきました。

各資産価格の200年以上に渡る推移

この世界一の安心感と高い期待値を踏まえれば、米株ETFで資本主義経済の成長に賭けることが最も優れた投資の1つである事は大いに納得できます。現に多くのFIRE民は、S&P500(VOO)、全米(VTI)、全世界(VT)、ナスダック100(QQQ)などの米株ETFや類似の国内投信に投資をし、FIRE生活の維持を試みていることでしょう。

もちろん、運が良ければそれも可能でしょうが、運が悪ければ多くのFIRE民が路頭に迷うことになるかも知れません・・😱

4%ルール(トリニティスタディ)の落とし穴

資産運用をしつつ、毎年4%の資産を取り崩して生活することで、95%の確率で30年間、資産が底をつかなかったという研究(トリニティスタディ)が有名です。

https://investudy.net/fire/trinity-study/

このアイデアを元に、年間生活費の25倍の資産運用、プラス5年分の現金クッションによってFIREを実現させようという投資FIREが、クリスティー・シェンさんらによる「FIRE 最強の早期リタイア術」などによって広められ、世界的なブームと化しております。

個人的には、期待値の低い債権を組み込むことは全くいいアイデアには思えませんでしたが(実際、より長期の研究では債権を50%組み込むと60年で35%が破産する)、それ以上に、たったの5年という現金クッション(余裕資金)に強烈な違和感を覚えました。

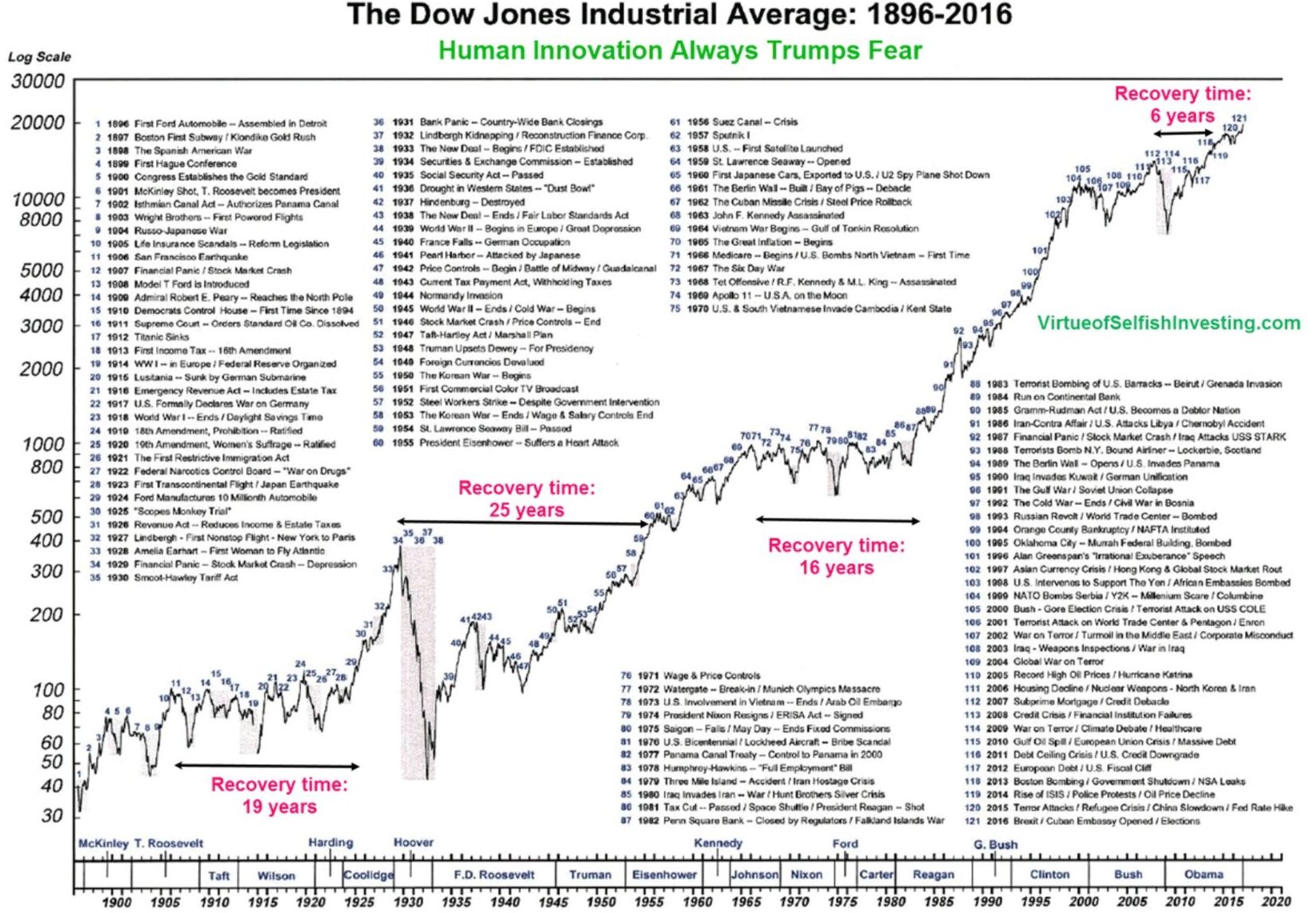

なぜなら、株の下落がたったの5年で戻るなんて、全く限らないからです。

例えば、ダウ平均で見てみると、世界大恐慌の際の25年を最長に、10年以上株価が戻らないことはこの120年間だけで3回もありました。

ダウ平均の推移とリカバリーに要した期間

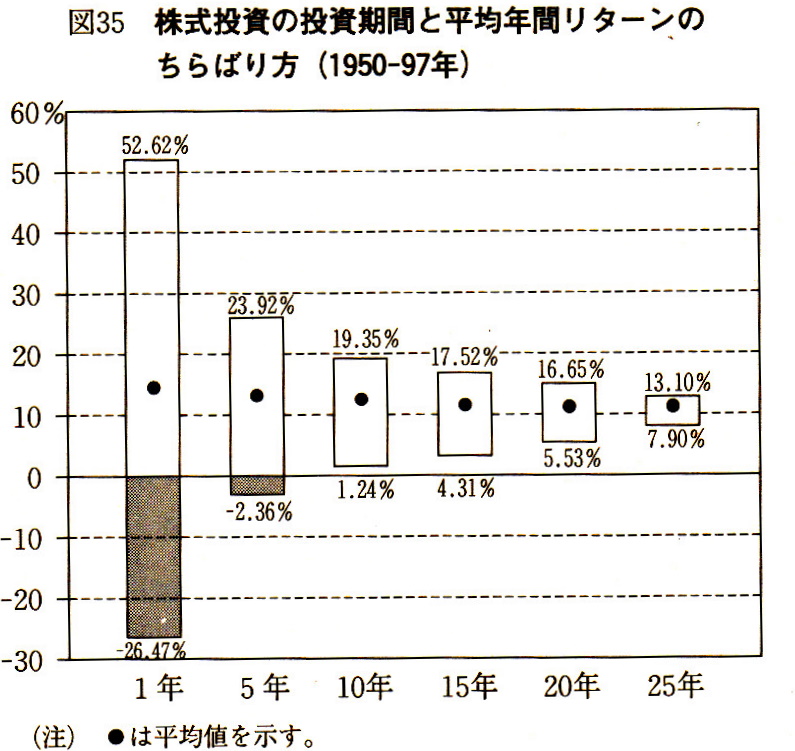

また、期待値の標準偏差の下限(全体の68%が含まれる範囲の下側)がプラスになるには10年以上もかかり、平均リターンを得るには20年以上の長期間でなければ難しいということも知られています。

これに加え、日本ならではの事情もあります。

米株指数はドル建てで運用する訳ですから、上手いこと株高でかつ円安になったタイミングで売却して円に交換しないと損をします。逆に投資するタイミングはなるべく円高の時にしたい所です。

結局の所、運良く株の上昇局面でFIRE生活を継続できれば上手くいくものの、運悪く下落局面でFIRE生活をしようとすると5年分の現金クッションだけでは成り立ち難く、かつ為替も絡むのでコンスタントに生活費を得ることはさらに難しくなります。

米株の長期投資は確かに資産形成には最高かもしれませんが、FIRE者がこれだけで生活費を稼ごうとするのは、実のところ「かなりの運ゲー」だと言える訳です。

だからこそ債権や高配当株にと考えるのは至極当然ですが、それだと今度は期待値が低いので、膨大な資産が必要になるというジレンマがFIRE民を襲います 😢

FIRE民に最適の投資法!

この問題の解決策の一つは、米株投資はあくまで将来を見据えた資産形成として行い、生活費はアルバイトや副業、他の投資などで稼ぐことです。

Tochiの場合は、去年まではFXで生活費を稼いでいましたが、継続性に限界を感じ、FXの自動売買の経験を元に目をつけたのが、米株指数の自動売買(S&P500 CFDのループイフダン)でした。

ループイフダンは、一定間隔でナンピンと利確を繰り返す手法(トラリピ、トライオートなどとほぼ一緒)で、優れているのは下落局面でも変動さえあれば稼げることです。

この自動売買であれば、設定次第でかなりコンスタントに収入が得られますし(週平均~1.9回)、過去10年のシミュレーション結果からは年利15~40%もの利益が期待できます。例えば、昨年は好調だったこともあり、わずか4ヶ月程で+137万円(原資200万円、+68.5%)も稼げました。

やや導入のハードルが高いかも知れませんが、投資対象が米株という世界一安心感の高い資産であることに加え、下落時でも変動さえあればコンスタントに稼げるというループイフダンの特徴は、リタイア者が投資で生活費を稼ぐための最強の手法だと言えるのではないかと考えています。

また、設定によっては最大40%もの高利回りが期待できることから、例えば年間100万円の生活費(税・社会保障込みで150万円程度)を稼ぐ場合であれば、最低375万円の原資で済む計算であり、低資産FIREにも適した手法だと言えます(但し年ごとのばらつきは非常に大きい)。

さらに、稼ぎ過ぎたら自動売買を停止するか、年末にロスカットすればいいので、利益の管理が比較的容易です。例えばサラリーマンであれば20万円までの雑所得は確定申告をする必要がありませんし、FIRE後に無職であれば43万円の基礎控除枠があるので、この非課税枠の雑所得を毎年稼ぐという目的にも適した手法だと考えられます。

これこそ正に、FIRE民に最適な投資法だと言えるのではないでしょうか 😋

米株でFIRE? それならまずは・・

コメント

どっちが最適というより二股かけるしかないのでは

資産倍いりますが

上げトレンド用の株とレンジ用のトラリピ

下トレンドで脳死ナンピンになりますが

>どっちが最適というより二股かけるしかないのでは 資産倍いりますが

二股がベストですね!

ちな、自分は資産のほとんどを米株ETFに投資し、残りの一部で生活費を稼ぐ為の自動売買をしています。生活費と資産額によりますが、倍も必要ない事が多いかも知れません。

脳死ナンピンwww

いえ、戦略的脳死です・・(一緒)

こんにちは。CFDのループイフダン興味深く読ませて頂きました。

私はFXで手動トラリピのハーフ&ハーフをやっているのですが、考え方が全く違っていて面白いです。

ハーフ&ハーフは為替の回帰する特性を狙った逆張りの手法ですが、CFDのループイフダンは株の上昇する特性を狙った順張りの手法と理解しました。

株はバイ&ホールドだと今のように相場が暴落した時は塩漬けで高値を抜けるまで待つしかないですが、CFDのループイフダンではロスカットして下から新たに始める事で、暴落がガス抜きとして使えるので精神的な負担も少なそうです。

ただ、ロスカ前提だと暴落中でも買い下がるのか?ロスカ後にいつ入り直すか?の判断が難しそうですね。

ふなむしさんこんばんは~!

>手動トラリピのハーフ&ハーフをやっているのですが、考え方が全く違っていて面白いです。

あ、自分も昔EUR/AUDで手動ハーフ&ハーフっぽいのやってました!

ハーフ&ハーフは安定感が高くて良い手法ですよねー

>ハーフ&ハーフは為替の回帰する特性を狙った逆張りの手法ですが、CFDのループイフダンは株の上昇する特性を狙った順張りの手法と理解しました。

おっしゃる通りです!

というか、まさに自分が言いたかったけことを代わりにズバッと言っていただけた感じです!

未来のことはわからないとは言え、これまで200年以上も続いてきた米株上昇という明確なトレンドがあるのだから、それに乗るのが最も稼げる可能性が高いのではないかと考えました。

>ロスカ前提だと暴落中でも買い下がるのか?ロスカ後にいつ入り直すか?の判断が難しそうですね。

これまた流石としか言いようのない、鋭いご指摘です!

この点は非常に悩ましく、一応シミュレーションは想定を下回った時点で全てを手動ロスカットして即再稼働するという条件で行いましたが、実際には1ポジションずつ強制ロスカットになるので、どうすべきかは完全にその後の値動き次第になりそうですよねぇ(そして計算が難しくてシミュレーションが出来ていません・・)。

とは言え、ある程度はロスカットを織り込まないと大ドローダウンした際に耐えられなくなるので、何かしら予め決めた水準や方法で機械的にロスカットするのが最悪のケースを避けるという意味ではベストな方法なのではないかと妄想しております。

考えておりませんでしたが、CFDのループイフダンも何も自動売買でやる必要はなく、手動でも全然出来ますね!手動だとポジション間隔を広くしないと大変ですが、恐らくポジション間隔は広いほうが利益率が高くなる傾向があると思います(ドル円でシミュレーションした際の傾向)。

https://tochi-pechi.com/?p=4326

ただ、もし手動でされる際は(既にご存知かもしれませんが)、例えばGM○のCFDなどは損失を二重計上するという悪質なロスカットシステムを採用しておりますで、使うブローカーを厳選する必要があるかも知れません。

https://tochi-pechi.com/?p=13881

ありがとうございます。認識が合っていて良かったです。

リピートは手法だけ聞いたら大した事ありませんが、実は奥が深いんですよね。

シミュレーションでは全カットで即再稼働ですか。確かにルール化は難しいですね。

ただ、暴落時の買い下がりは逆指値で抑える事ができると思います。

実際に私はハーフ&ハーフのエントリーに逆指値を使っており、勢いのあるアゲインストの時に無駄なエントリーを抑えています。

そして、現値から逆指値までの幅をどう取るか、ボラを考慮して裁量で決めています。(そのために手動でやっています)

デメリットとしては取りこぼしが出るため利益が減ってしまう事で、利益を減らしても大ドローダウンした際の損失を抑えるか、大きな損失を被ってでも利益を追求するか難しい所です。

また再稼働のタイミングに関しても、いきなり全ロット入れる訳ではありませんので、そこまで気にする必要はないかもしれません。

しかし、暴落中に再稼働させるのは無駄なので、これも裁量で判断する方が良いと思います。

まさにΘMOを使っていますが、今までCFDはほとんどやらなかったので、そんなロスカットシステムとは知りませんでした。

レバをかけるなら、おっしゃるようにブローカーを厳選する必要がありますね。

できれば保険・年金対策として特定口座の現物でやりたいんですが、現物だと窓も開きますし、頻繁に売買するリピート売買は厳しそうですね。

>勢いのあるアゲインストの時に無駄なエントリーを抑えています。利益を減らしても大ドローダウンした際の損失を抑えるか、大きな損失を被ってでも利益を追求するか難しい所です。

なる程、そんな手法もあるんですね!

ボラが大きい時の方が利確頻度が高いので含み損を取るか利益を取るか、どちらの方が期待値が高いのか大変興味深いところです。

ちょっと方向性が違うかも知れませんが、千刻 EA(ループイフダン様の自動売買ソフト)には、売買の際に許容するスプレッドの設定や、トレーリングストップ(一方向の値動きの時に利確を遅らせる。新規も遅れるかも?)なども設定できるので、ボラが極端に大きい時は大抵スプレッドも広がることなどを利用すればある程度は自動化できるかも知れませんね。

>できれば保険・年金対策として特定口座の現物でやりたいんですが、現物だと窓も開きますし、頻繁に売買するリピート売買は厳しそうですね。

わかります(笑)

源泉徴収特定口座なら消費税込みで28%、雑所得だと保険も込みで15~40%くらい取られる様なので、利益が少なければむしろCFDの方が有利ですが、大きいと結構不利ですし、現物ならロスカットが必要ないのも大きな魅力ですよね~

https://tochi-pechi.com/?p=20253

実は、値動きが3倍のレバナス(TQQQ)の現物で手動ループイフダンを仕掛けていますが(塩漬け。泣)、手動で(いい加減な)シミュレーションをした限りは、現物のBuy&Holdが最も効率的なようです。窓はポジション幅が十分に広いせいか特に気になりません。

https://tochi-pechi.com/?p=17472

ポジション幅も広いほうが効率的な傾向があるので、ループイフダンはよりコンスタントな利益を得られる様にする代わりに利回りを犠牲にしており、CFDはレバレッジを掛けることでこの欠点を補う手法だと言えそうです。欠点は手数料と、数十年に一度の大ドローダウンに遭遇すると口座資金が蒸発してしまうことでしょうか!

・・やはりある程度の水準で機械的にロスカットを入れた方が懸命そうですね。

>>ボラが大きい時の方が利確頻度が高いので

なるほど。私はボラの大きい時は手を出さないと考えていたのですが、逆ですか。

暴落中も積極的に変動を取りに行くならロスカットされても即再稼働で良いかもしれないですね。

どちらにしろポジを握ったまま戻りを待つ手法ではないので、機械的なロスカットは必要だと思います。

現物のBuy&Holdが最も効率的ですか。確かに現物だと利回りが悪いですね。

まあ保険と年金対策については「しばらく保険が付く所で働き、年金の免除と保険の任意継続の資格を得て辞める」という究極の手を使おうと思っています。

そんな都合の良い求人があるか分からないですが・・・

>どちらにしろポジを握ったまま戻りを待つ手法ではないので、機械的なロスカットは必要だと思います。

ですよねー。

ただ手動で切るとなると、本当に決めたレートで切れるのかが中々自信が持てない所です。FXで何度この過ちを犯して痛い目を見たことか・・。9割の損切りはムダに終わるのが尚更厄介なところです。この感情のブレを防ぐには予め損切りの逆指値を入れて置くしかないのかも知れませんね。

>「しばらく保険が付く所で働き、年金の免除と保険の任意継続の資格を得て辞める」という究極の手を使おうと思っています。

究極の方法ですね!

個人事業の職種によっては毎月一定額の健康保険組合に入れるらしいので、こういうのを活用するのも手なのでしょうかね。

トレードも大事ですが、節税対策も劣らず重要ですよね。せめてトレードでも青色くらい認められるようになれば嬉しいのですが・・。

Tochiさん、こんばんは。

薔薇の艦隊のエディです。

ブローカーの厳選、重要なのですね。

私は、CFDについては、GM〇口座を保有していますが、

GM〇のやり方がこの業界のスタンダードなのかと思い込んでいました。

Tochiさんは、コメントの中でこうおっしゃっていました。

「ただ、もし手動でされる際は(既にご存知かもしれませんが)、例えばGM○のCFDなどは損失を二重計上するという悪質なロスカットシステムを採用しておりますで、使うブローカーを厳選する必要があるかも知れません。

https://tochi-pechi.com/?p=13881」

なるほどです。

私が、かつてGM〇で運用していたとき、割り切れない思いを実感していました。

下落時、余力資金が人質にされ、いざというときに買い出動できないことに、

割り切れなさを感じていました。

他社との比較をしたことがなかったので、そういうものなのだとあきらめていましたが、

GM〇特有の仕組みだったのですね。

エディさん、こんばんは!

>GM〇のやり方がこの業界のスタンダードなのかと思い込んでいました。

これではレバレッジを掛ける意味がなくなってしまうので、CFDとしてはあり得ないルールだと思います。

とはいえ、ルールはブローカーが決めるので別にいいのですが、手数料の安さばかりを宣伝して、この極めて不利なルールのリスクを顧客に十分に説明していないことにはかなり問題がある気がします。

ブローカー選びは非常に重要かつ困難ですが、少なくともGM0のCFDをオススメする様なブログやインフルエンサーは、単に無知かアフィリエイトにしか興味がないと考えられますので、信用するに値しないと言えるかも知れません(ほとんどという・・)。