米株に投資したいけど個別株は難しそうなので複数銘柄がパッケージされていて安全性とパフォーマンスを両立できそうなETF(上場投資信託)をメインにしたい。でも300種類以上あるけど一体どれがいいの?

新興国、または米国を含まない地域のETFは今後に期待できるものでした。

とはいえ、例えば新興国(VWO)は中国リスクが高すぎたり、オールワールド(VEU)は日本と中国の割合が多いなど気になる点がありました。

そこで今回はインドや中国、台湾など、伸びている特定の国に対して投資できるETFについて調べてみました。

FX投資家の観点からは、敢えてドル建てでこれらの国に投資をすることで、弱含むドルの為替差益+株利益の一石二鳥になるのではないかという想いもあります(vs 泣きっ面にハチ)。

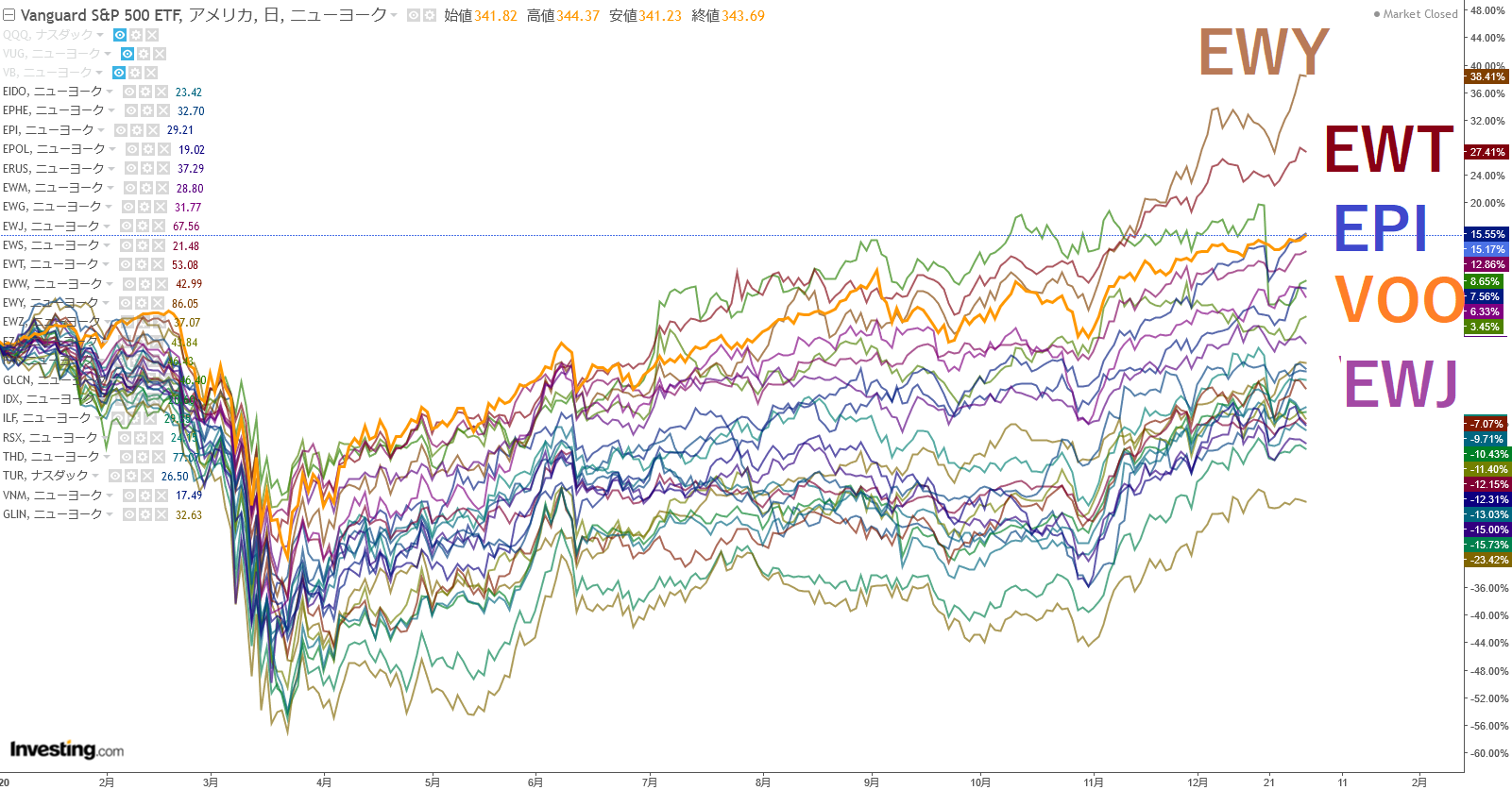

国別ETF、S&P500の比較

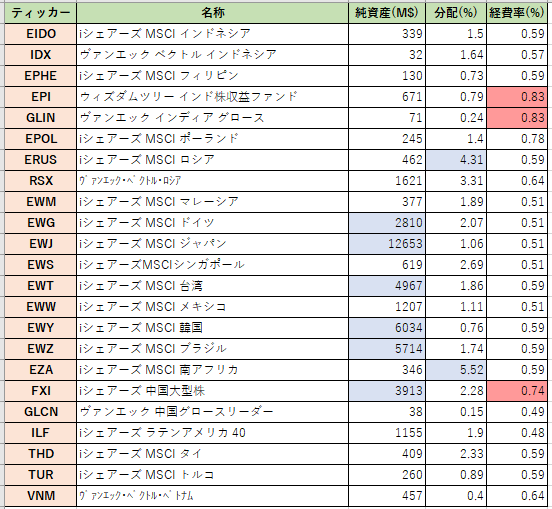

以下の国別ETFをS&P500のETF(VOO)と比較します(21.1.4現在)。

純資産は非常に少ないものも多く、個人的にはドイツ(EWJ)、日本(EWJ)、台湾(EWT)、韓国(EWY)、ブラジル(EWZ)、中国大型(FXI)以外は投資対象にするのは厳しいという印象です。配当はロシア(ERUS)、南アフリカ(EZA)が4~5%と高く、経費率は軒並み割高です。

では肝心の値動きはどうでしょうか?

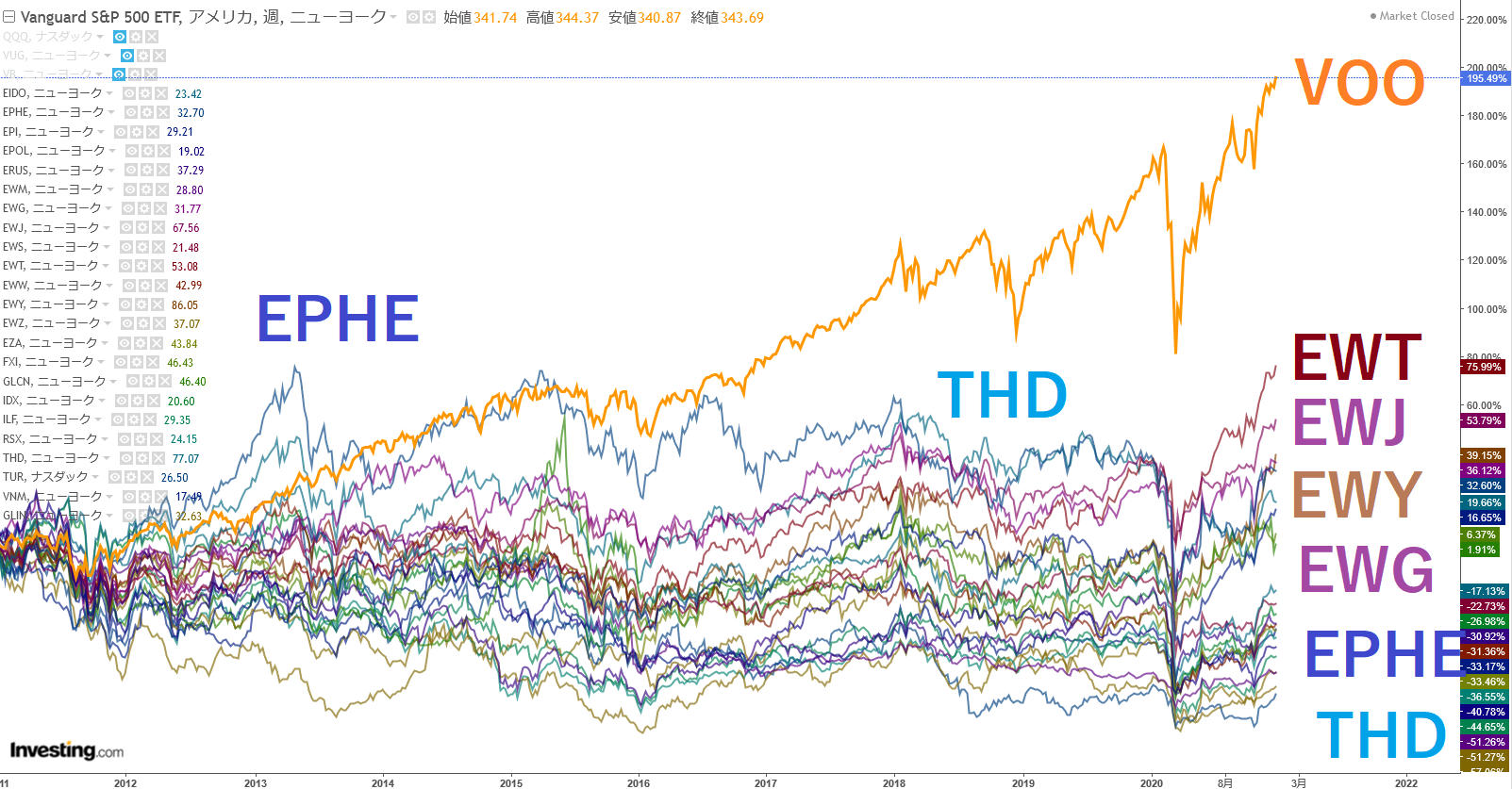

過去10年の値動き(2011年~)

過去10年の値動きはS&P500(VOO)が一番ですが、途中でフィリピン(EPHE)がトップに立ち、THD(タイ)も一時好調でした。結果的には台湾(EWT)がS&P500(VOO)の次、日本(EWJ)、韓国(EWY)、ドイツ(EWG)と続いております。

日本のGDPはここ30年殆ど伸びていないにも関わらず株価の伸びだけは上位な事に驚きました(下図)。まあ、個人的には日銀と年金が買いまくってることだけが要因な気がしてならないのですが (ΦωΦ)…

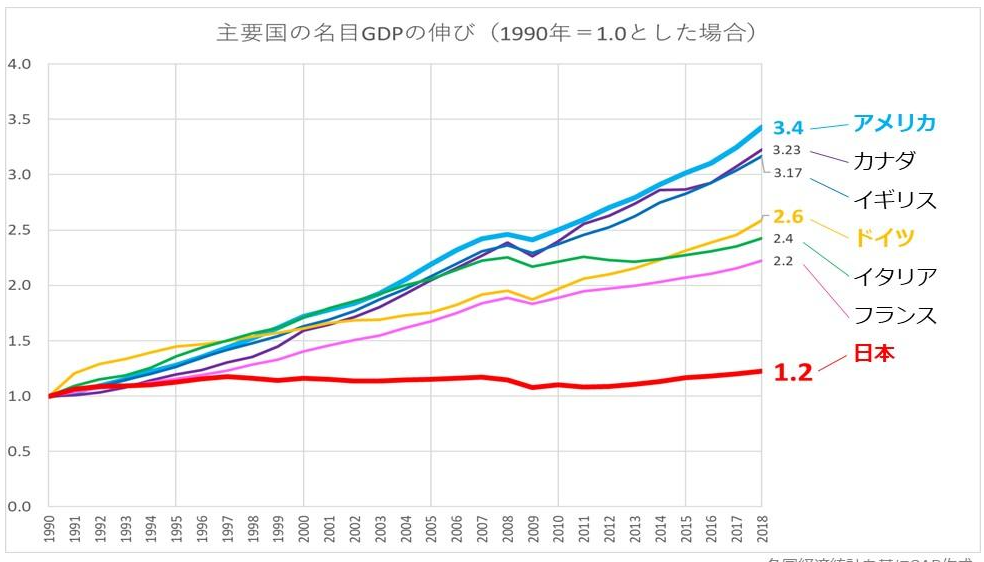

1990年からの主要国の名目GDPの推移

ref) https://blogs.itmedia.co.jp/hana/2020/01/wdm01.html

一方で経済学者のエミン・ユルマズさんは米中対立の漁夫の利で日本が躍進し、日経平均は今後30万円に行くと予想しているそうです。本当なら今すぐ日経を全力で買いたい所ですが、万一そうなっても実質賃金だけはちゃっかり下がっていそうなのが今の日本ですよねー (TдT)

もう少し短い期間を見てみます。

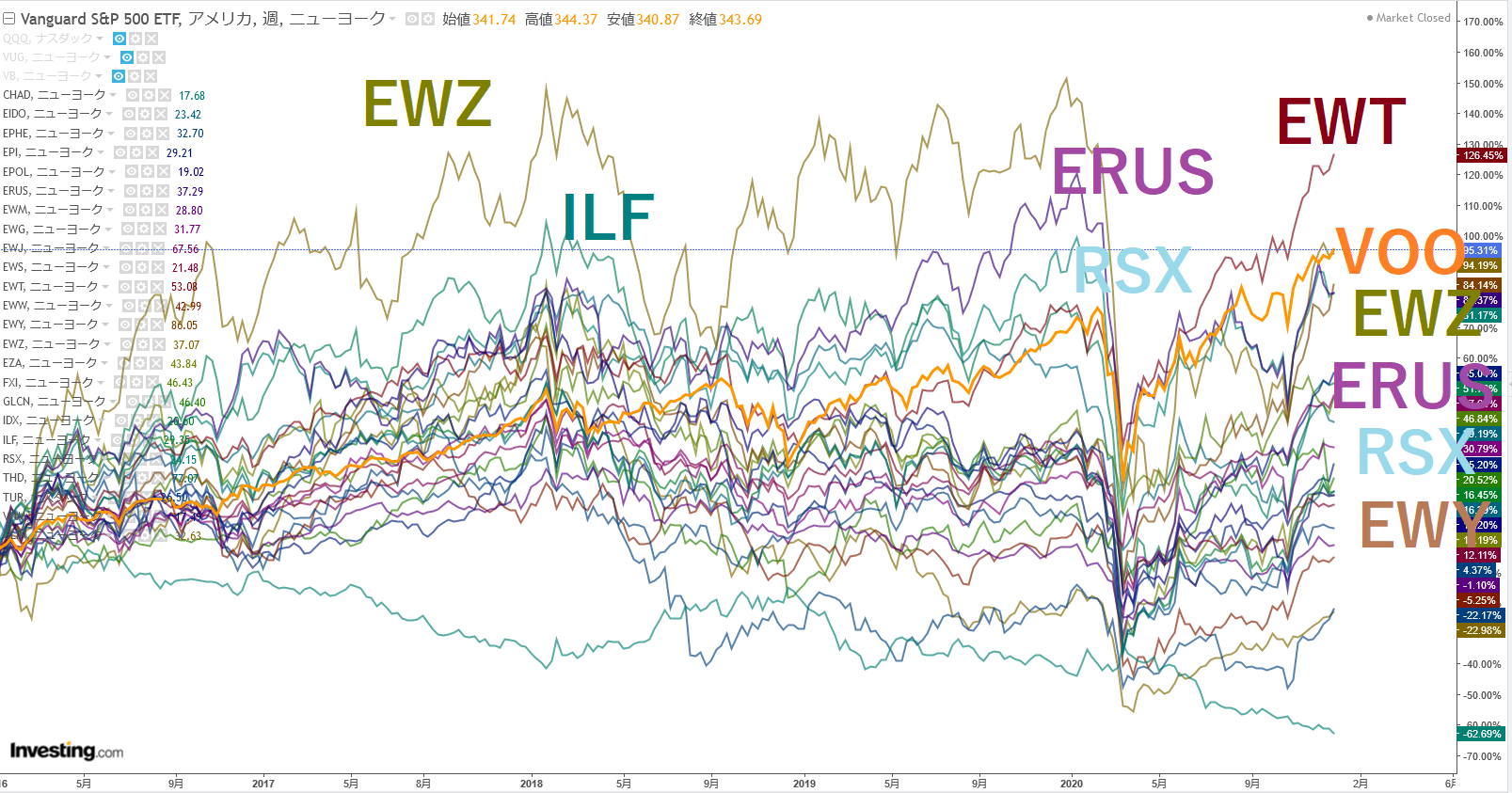

過去5年の値動き(2016年~)

過去5年とするだけで様相が一変します。ブラジル(EWZ)が終始リード、中国大型(ILF)やロシア(ERUS、RSX)も強いです。コロナ前まではS&P500(VOO)を上回っておりましたが、コロナからの回復が弱く(逆にチャンスということかも?)結果的に台湾(EWT)のみがS&P500(VOO)をリード、ブラジル(EWZ)、ロシア(ERUS、RSX)、韓国(EWY)がほぼ同等という結果でした。

さらに短期を見てみます。

過去1年の値動き(2020年~)

S&P500(VOO)は相変わらず上位ですが、韓国(EWY)、台湾(EWT)、インド(EPI)に抜かれております。日本(EWJ)もほぼ同等と絶好調!

アジア圏の好調はコロナの影響が欧米と比べると軽微であることが影響しているのかもしれません。また、ここに来て韓国が絶好調なのはかなり意外でしたが、米国のHuawei、ZTE排除で韓国企業が漁夫の利を得た結果ではないかと考えられます。(*やっぱり日本じゃなかった件)

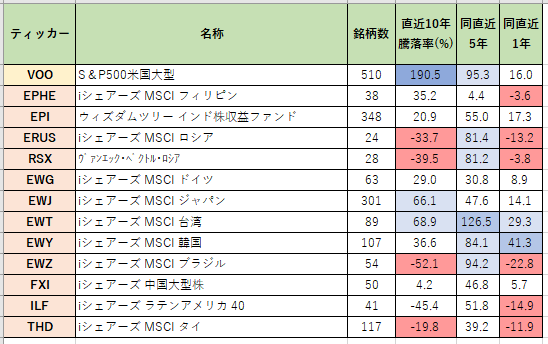

次に騰落率を見てみます。

騰落率一覧

直近10年ではS&P500(VOO)がダントツ。日本(EWJ)や台湾(EWT)が続きます。逆にロシア(ERUS、RSX)やブラジル(EWZ)などに至ってはマイナスです・・。

直近5年では台湾(EWT)が逆転し、ブラジル(EWZ)がS&P500(VOO)とほぼ同じ。ロシア(ERUS、RSX)や韓国(EWY)も好調です。

直近1年では韓国(EWY)と台湾(EWT)が絶好調。

こうしてみてみると国別ETFはずっと好調な台湾(EWT)を除き、非常に浮き沈みが激しいことが見て取れます。アメリカ以外に投資をする意味では台湾やインドが気になります。また、今買うならコロナ前までは好調でまだ回復していないロシアやブラジルを買うのが手かもしれません。

次に組入れ銘柄を見てみます。

組入れ銘柄の比較

台湾(EWT)

台湾セミコンが22%と突出して高い比率です。

韓国(EWY)

同様の傾向が韓国のサムスンでも見られます(24%)。

これだとサムスンや台湾セミコンに強く引っ張られるのではないかと懸念されます。念の為見てみると、

過去5年の台湾(EWT)と台湾セミコン、韓国(EWY)とサムスンの値動き

引っ張られていることはもちろんですが、台湾(EWT)や韓国(EWY)をよりも遥かに好成績の様です。これだったらETFを買うよりこれらの企業の個別株を買ったほうが良さそうな物です。

また、台湾セミコンは過去10年以内ではハイテク(QQQ)の上を行くほど好調な半導体ETF(SMH)に13.36%の一位で組入れられておりますので、こちらを買うのも選択肢に思えます。

ロシア(RSX)

知らない企業ばかりですが、分散はまあまあの様です。

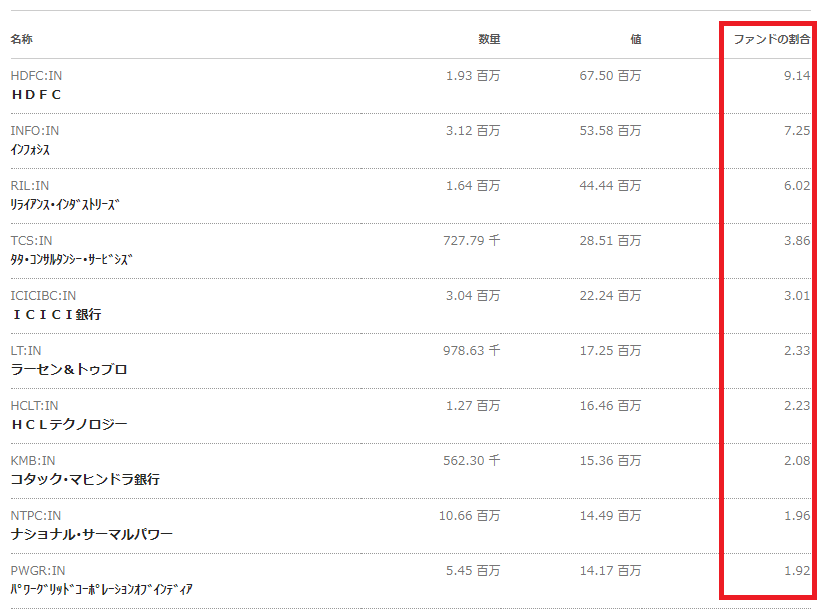

インド(EPI)

こちらも分散はまあまあの様です。

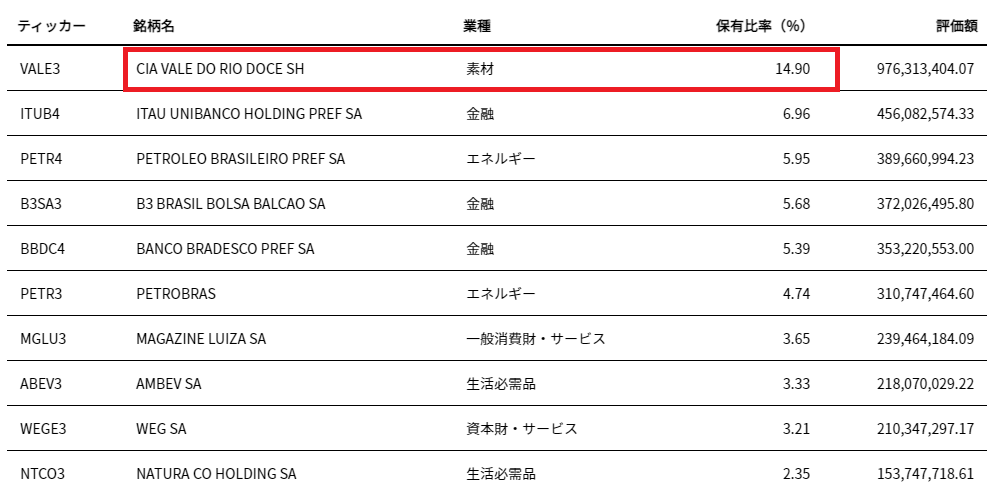

EWZ(ブラジル)

1位がかなり突出しているのでやはり分散性に疑問が残ります。

新興国の国別ETFは特定の巨大企業に引っ張られる傾向が強いようなので、短期的な値上がりを期待するのであれば企業の個別株を持つほうがいいように思えます。

逆に国全体の伸びを期待して長期的に保有するのであればETFもありですが、日本の証券会社で売買できる米株EFTの種類はかなり限られているようなので、それぞれの国の市場で売買するか、米国証券口座を作るか、ロビンフットアプリに頑張ってもらう、といった別の手段を採ったほうがいいかも知れません。

まとめ

国別ETFは見た範囲では今後の成長が期待できる台湾やインドなどが魅力的に思えました。また、今買うならコロナ前までは好調でまだ回復していないロシアやブラジルを仕込むのも面白そうに思えました。

その一方で、

・浮き沈みが激しい傾向がある

・資産規模が小さく、経費率は高いものが多い

・特定の企業に偏重しているETFが多い

・日本の証券会社で購入できる米株ETFにこだわると現状では選択肢がかなり限られる

などの欠点もあることがわかりました。これだと中々すぐには手を出しづらい印象ですが、既に絶好調の台湾や、今後に大きな期待が持てそうなインドやブラジルETFは状況や時期を見て買ってみるのもいいように思えました。

出来ればバンガードさん辺りが「新興国グロース銘柄ETF」なんて作ってくれたらとっても嬉しいのに!

結果:台湾が絶好調、インドやブラジルが今後に期待ができそうだけど今の所は様子見で!(泣)

今の所興味のあるETF一覧(*リスク好選型)

QQQ(ナスダック100ハイテク、米国97%)・・・メインにする

SMH(半導体、米国76%)・・・QQQの半分くらい?サブで

ICLN(バイデン銘柄のクリーンエネ、米国31%)・・・トリプルブルーになったら購入?

VUG(S&P500グロース、米国大型)・・・VOOの代打?

VB(米国小型)・・・しばらくはQQQと共にメインにする

握ってるETF

QQQ

VOO(S&P500、米国大型)・・・VUG(S&P500グロース)に変える?それとも不要?

VTI(小型を含む米国)・・・小型は(VB)で持つので要らない

ハイテク(QQQ)、S&P500(VOO)、VTI(小型を含む米国)の検討

SMH(半導体、米国76%)、ICLN(バイデン銘柄のクリーンエネ、米国31%)の検討

VUG(S&P500グロース、米国大型)、VB(米国小型)の検討

コメント